株式譲渡益課税「20%では低すぎる」という声を聞くこともあります。

一方、株式投資初心者の9割が、損をしたまま退場すると言われており、その不満の多くは、税にあるそうです。

現在の日本における株式の株式売却益(キャピタルゲイン)についての課税率は20.315%の分離課税です。ただし、発行済株式総数の3%以上を所有していれば、分離課税は選択できず、最大55%の累進課税になります。ですから、以下は、サラリーマンのような個人株式投資家の話です。

現行の株式譲渡益課税のダメなところ

株式譲渡益課税は、通算総合課税にするべきという意見があります。

金融庁は、より多くの税を取るために分離課税を望んでいるそうです。理由は、通算総合課税だと利益と損失が通算されてしまうことです。

現状は、配当の場合は分離課税(20.315%)と総合課税が選択できるのに、株式譲渡損益は分離課税(20.315%)しか選択できないんです。

また、サラリーマン投資家を例に取ると、概算で、所得(給与と金融所得の合算)1500万円で、扶養家族なしの場合、おおよそで所得税と住民税の合計が300万円程度(つまり20%)になります。これが、総合課税と分離課税の「どっちが得か?ライン」です。

つまり、おおよそ年間所得1500万円未満の投資家は、どう転んでも、総合課税の方が有利なんですが。

長期投資の場合

中短期投資の場合

損失は3年繰り越せるだけ

実際に株式投資をしてみれば、株式投資だけで計算しても「税は20.315%」になりません。何故なら、儲かったときは20%課税されますが、損したときに20.315%戻ってくるわけではないからです。損失は3年繰り越せますが、景気サイクルは、もっと長いです。

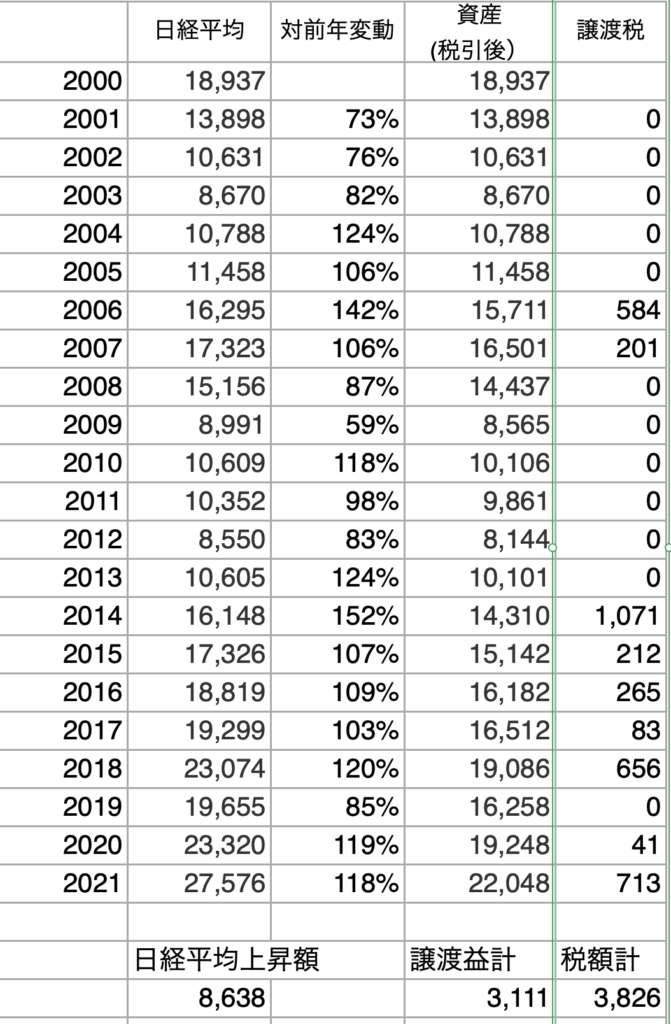

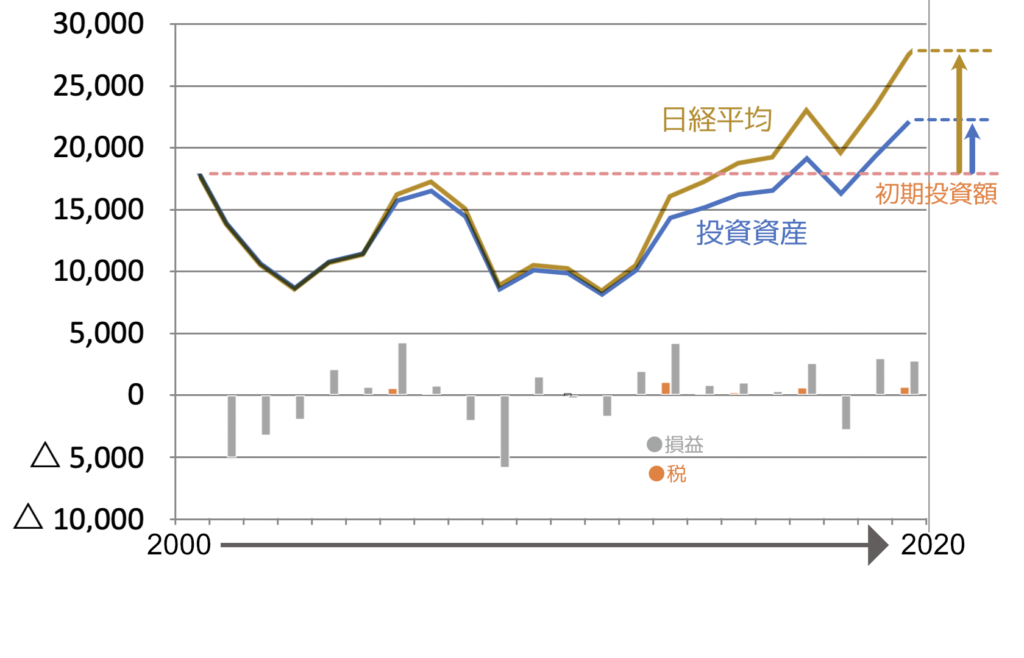

そこで、具体的なイメージを知るため、シュミレーションしてみました。日本で株式売買委託手数料が完全自由化されたのが、1999年。ネットの普及もあり、そこから一気に個人投資家が増えていきます。

そこで、2000年1月初に日経平均株価と同額の株を購入するとします。1年後の2001年1月初に、全株を売り、儲けが出ていたら20.315%納税し、残りを再投資します(損が出ていたら3年まで繰り越します)。それを、毎年毎年、2021年1月初まで繰り返すのです。

結果です。

2000年から20年間。日経平均は8,638円上昇しました。しかし、税を3,826円徴収され、手元に残った利益は3,111円でした(数字が合わないのは、毎年納税することで複利効果が失われたためです。)。実質的な、税率は20%ではなく、55%だったのです。もちろん、人によって購入する株はさまざまであり、儲かる人、損する人がいますので、税率もさまざまです。でも、平均的には、こんなものなのです。

総合課税になれば、所得累進課税が最大55%だけど、すでにその水準。

ちなみに、今、議論されているように名目税率が30%になると、実質課税率は90%を超えます。

なぜ、こんなことになるかというと、一般的に、株は下がるときは最初にどかーんと下がり、低迷した後、少しずつ上昇していくのです。ですから、損失繰越が3年では、短すぎるのです。実際、この20年間の、ITバブル崩壊やリーマンショックの初期の最も大きな損失は、損失として計上できていません。その10年前には昭和末期バブルがありました。10年ごとぐらいで繰り返しています。

2000年初頭の日経平均株価は18,937円。この値段で買った人は、2016年まで、この水準より下にありました(元手が回復せず損をしていた)が、税金は2006年から払っていました。元手が回復していないのに、税金のため株を売り換金化しなければならない投資家が多かったのです。株の回復基調の時には、税金に充てる株を手放していたため、株価上昇をその分、享受できませんでした。株を始めた人の9割が、元手を失ったまま、株を止めてしまうと言われていますが、こういう事情も大きかったのです。

株価が低迷しているときに、株を始める初心者なんて、ほとんどいません。この20年でも、本屋で、株式投資入門みたいな本が並び株式投資が脚光を浴びたのは、ITバブルのピークやライブドア事件の前。

初心者は、株価が高い時に株を始めて、暴落を経験し、買値に戻らないのに税金を払うという経験をします。

実質的な、税率は20.315%ではなく、55%だったと書きましたが、株式投資家の立場からすると、課税によって失われた複利効果も損失です。日経平均は8,638円上昇したのに、手元に残った利益は3,185円なので、名目20.315%ですが、実際に失われたのは、63%になります。

つまり、形式的には、株式取引にかかる税は20.315%ですが、実感としては50%を超えているのです。

失われた複利効果

損失の繰越が3年しかないことが、実態に合わないと書きました。では、全く損失のない場合はどうでしょう。失われた複利効果はどれぐらいになるでしょう。

仮定として、年に10%上昇が20年続くとします。初期投資が10,000円とすると、20年後には10,000円x1.1の20乗ですから、57,275円になります。一方、同じ計算で、毎年20%ずつ税を引き去られるとすると、36,610円になります。36%が失われるのです。

このケースで、20年間の途中に一度も売買しなければ、57,275円から20%の税がかかるだけですが、毎年、銘柄を入れ替えるなどして売買すれば、20%ではなく36%なのです。

もちろん、税金が少なくなるようにタイミングを図って売買することもできますが、株価変動と両睨みでタイミングを図ることは非常に高難度です。

iDeCoとかNISAとか、株式投資支援策はありますが、小規模かつ非常に使いにくいのです。

株式譲渡益課税を総合課税にしてみたら?

そういうことで、今の制度なら、総合課税の方が、損得で言えば有利な投資家の方が多いのではないかと思います。

株式投資は、実際には家族の中で、誰が運用しているのか、外からは判断できません。働き盛りの親より、無収入の子が運用していることにするほうが、税率が安くなります。〈親が売り、子が買い〉の両建てにして、損得はトータルゼロにしながら、親の累進課税率を下げるというテクニックも出てきます。

他の所得と通算する総合課税は、なにかと節税テクニックがあり、ズルいことをしやすくなります(当然、税理士のニーズが増えるので、税理士は支持しています)。

そういう短所もあるとはいえ、

筆者は、株式譲渡益税は不要と思います。非課税がいいです。「貯蓄から投資へ」が国策ではないのでしょうか。が、課税するのなら、勤労所得と合算の総合課税が良いと考えます(最後に書きます)。

庶民の株式投資が普及する社会的メリット

「株式会社」という制度が、社会の発展に大きく寄与してきたことは疑いがありません。

これがなければ、「資本家」と「労働者」という社会の分断が、乗り越えられないほど深刻になっていました。今では、現金を出さなくても楽天ポイントだけで株式投資信託が買えるほど、庶民のものとなっています。

しかし、日本では株式投資が、今ひとつ、普及していないために、「株主は楽して儲かる」的な誤解が蔓延しています。社会的分断を小さくする意味でも、庶民の株式投資は普及させたいです。

従業員持株会の制度がある企業もあります。いい制度だと思いますが、中途退職時の計算など、ややこしくないかな、と気になる部分もあります。

日本人が株を買うためにどうすれば良いか?

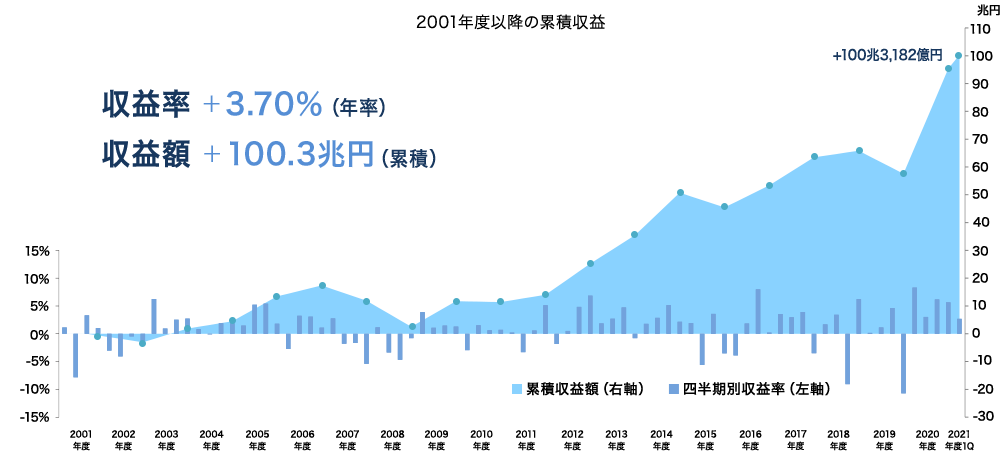

MMT的に考える株式譲渡益課税

日本国内の投資家は日本の株式譲渡益課税を課税されますが、外国の投資家は外国の制度を適用されますので、日本の株式譲渡益課税を(外国の制度よりも)株式投資家有利にすることで日本人株主を増やすことが可能と考えられます。

日本の株式譲渡益課税を増税することは、日本居住の投資家に不利に、外国居住の投資家に有利に働きますので、外国人が日本の株式を買い漁ることにつながりかねません。

逆に、日本の株式譲渡益課税を(外国の制度よりも)株式投資家有利にすることで、外国の株式市場でも、日本人が外国人に対して有利になるのです。このメリットは、国益に寄与すると思います。

しょせん、個人投資家だろう?大袈裟な。と言われるかもしれませんが。

ということで、株式投資にかかる課税について考えてみます。

MMTのバイブルと言われる「MMT現代貨幣理論入門(L・ランダル・レイ著)」から抜粋します。

租税は、「悪行」を思いとどまらせるために利用できる。

「MMT現代貨幣理論入門」L・ランダル・レイ著

MMTの税に対する考え方は、税は財源ではないが、税は必要なもので、いくつかの機能がある。その一つが、「悪行」を罰するというものです。逆にいえば減税で「善行」を促すこともできます。

では、株式投資は「悪行」なのか「善行」なのか?

もし、株式投資が「悪行」なのなら、株式投資を禁止して、世の中が良くなるのかどうか確認してみませんか?株式投資が禁止ということは、株式会社が消滅する、全て国営化して共産主義国になるという選択肢でしょうか?論外です。先程の、株主の役割で見たように、株式投資を活発化させること、株主を増やすことは経済にとって必要なことです。税制による環境づくりも選択肢なのではありませんか?

ベストな株式投資課税の案

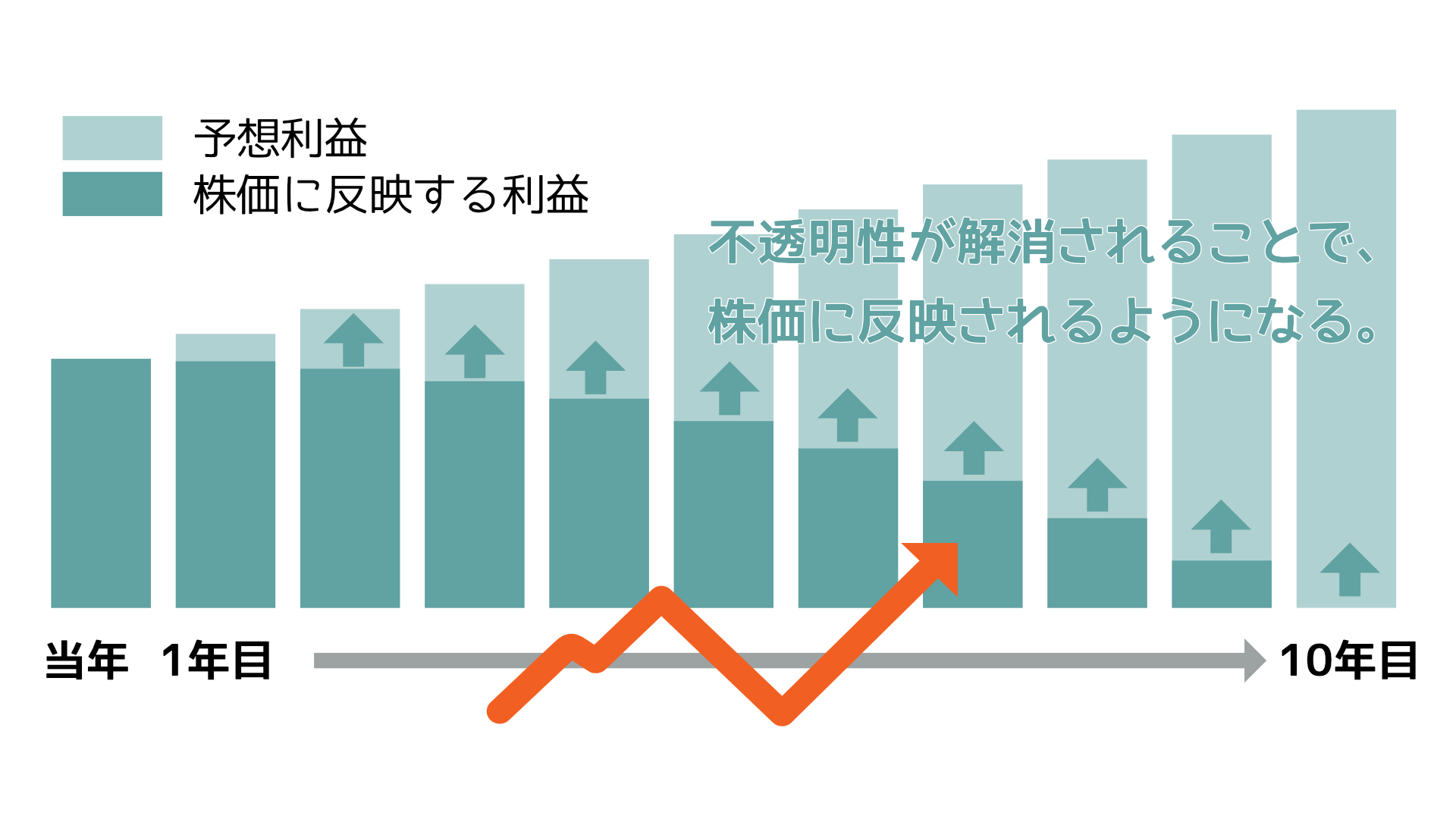

株式投資には、日本企業を応援するという大切な役割があります。それにより、日本企業の中で働く従業員を応援することにもなります。ただ、一部に資産拡大につながるというやっかみもあります。

だとしたら、低所得者ほど有利な株式投資制度にすればいいのではないでしょうか?

ということで、ベストな株式投資課税の案を書きます。

ベストは、非課税です。「貯蓄から投資へ」が政府目標なら、そのぐらいするべきでしょう。でも、それができないのなら、

損益でなく、現金収支(キャッシュフロー)に課税

個人投資家(家計)は企業ではありませんので、損益ではなく、資金繰り(キャッシュフロー)で家計を考えています。現行の株式譲渡課税は、お金が出ていったとき(購入時)ではなくお金が入ってきた時(売却時)に費用認識をしています。複式簿記の当然であり企業ならそれで当然なのですが、家計としては馴染まないものです。こつこつと何回にも分けて株を買い、一部を売却するときなど、按分計算してみないと儲かっているのか損しているのか、税金がどれぐらい発生するのか、さっぱりわかりません。

株価は物価連動で上がりますが、何十年も前の株式購入額を引っ張り出してきて計算しても、(日本のデフレは例外的として)大半が物価上昇への課税ということになりかねません。

そこで「損益(売却マイナス購入)」を課税対象にするのではなく、株式購入年に「支出(購入)」を税額計算上の所得控除対象とし、株式売却年に「収入(売却)」を税額計算上の所得収入にするのです。こつこつと積み上げて投資していく庶民型株式投資は課税時期が遅いほど有利になります。また、景気調整機能が、よりダイナミックになるという利点もあります。

「収入(売却)」が課税対象なら、「損失」はありえず、損益繰越の不公平とか、不平不満の原因もありません。

そのうえで、勤労所得と合算の総合課税

そのうえで、「勤労所得と合算の総合課税」です。勤労所得自体が累進課税なので、低所得者に有利になります。

株式投資は、20代、30代、40代、始めるのが早ければ早いほどいいのですが、その年代はもっとも支出が出ていく年代なのです。株式投資への資金を損金として税控除(売却時に払うのでトータルでの税額には変更なし)できれば、キャッシュフローは助かります。

さらに、法人税との二重課税を控除

国税庁は、法人実在説ではなく、法人を「株主の集合体」とする法人擬制説(法人税は配当所得に課される所得税の前払い(源泉徴収)という性格を持つと考えるために、法人と個人株主との間の二重課税をなくさなければならない。ただし、申告分離課税の場合は除く。)を採用しています(当然ですね)。よって、キャピタルゲインは将来インカムゲインの総和とすれば、二重課税分は控除する必要があります。

法人擬制説を採用するのであれば、法人税自体が、根拠薄弱です。

コメントをどうぞ!