株式投資が上手くいかないとき、投機家は「運が悪い」と思い、投資家は「勉強が足りない」と考えます。その結果は大きな差を生みます。なぜなら、「勉強」すればするほど成績が良くなりますが、「運(ギャンブル)」はそうではないからです。

「勉強」と「ギャンブル」とは、対極にありますが、それが鬩ぎ合っているのが株式市場です。今回は「投資」について書きます。

個別銘柄について役に立つ情報はありません。投資は自己責任で。

株式投資について、初心者が疑問に持つことがいくつかあります

まだ、ありますけど、パターンは一緒です。その答えは、株価の意味を知れば、自ずとわかります。

まず、株式投資について、おおまかに「割安株投資」と「成長株投資」の2つがあります。そこから、説明します。

割安株投資(中短期投資)

割安株投資とは、理論的に株価を算出して、それよりも割安だったら買う、割安が解消したら売る、という投資です。

理論的な株価を算出するために、一番、有名な指標がPER(株価収益率)です。

PER = 株価/一株あたり当期純利益 です。この分母と分子を逆にすれば

一株あたり当期純利益/株価 = 年間利回り

つまり、株を〇〇円で買ったけど、年間利回りはいくらになるの?を示しています。

例えば、日経平均は、通常はPER14〜16の範囲で動いていると言われています。ときどき、買われ過ぎ、売られすぎが、起こりますが、中期的には、この水準に収斂しています。

PERが一定でない理由は、株式投資家は「当期利益」ではなく「将来利益」で判断するからです。予想の幅の範囲で変動します。

株式投資の年間利回りは、このようになります。

PER14 なら、100/14=7.14%

PER15 なら、100/15=6.66%

PER16 なら、100/16=6.25%

これを他の投資と比べてみます。例えば

不動産投資(賃貸アパート経営)= (年間の賃貸収入/土地取得+建物建築価格)

債券投資の利回り

などです。株は他の投資よりリスクが高いと思われているので、若干、プレミアが付いた高い利回りが求められます。

株価が上がりすぎると「不動産投資や債権投資の方が利回りが良くて魅力的だわ」と、株が売られますし、その逆もあります。そうして、株価のPERは、一定水準に落ち着くのです。もちろん、(PER = 株価/一株あたり当期純利益)ですので、PERは一定水準でも、一株あたり当期純利益が増えれば、株価は上昇します。

最近は、世界的に国債等の債券利回りが下がっているので、株に求められる利回りも低くなります。例えば、

PER20 なら、100/20=5.00%

PER25 なら、100/25=4.00%

国債の金利は低いし「この利回りでもいいか」となります。

似たようなものに、PCFR(株価キャッシュフロー倍率)が、あります。EBITDAだったり、他の数値を用いるものもありますが、似ています。

また、純資産に着目して、PBR(株価純資産倍率)というのもあります。

以上は、財務諸表に着目したもので、ファンダメンタル投資と呼ばれます。

一方、株価をチャートにして、25日移動平均線、75日移動平均線からの移動平均かい離率が割安方向に触れているときに、購入するのがテクニカル投資です。長期と短期の移動平均線が交わったときにトレンドが変わったと判断して買う(売る)こともあります。

ファンダメンタルズ派は、テクニカル派に対して「科学に基づかないオカルト」と呼んでいます。一方で、テクニカル派は、「財務諸表等は、全ての情報を知っているわけではない。移動平均線には、全ての情報が反映されている」と主張します。

ということですが、ファンダメンタルズ派も、テクニカル派も、広い意味で割安株投資です。

株式投資の初心者本や株式投資サイトの情報の、ほぼ全てが、割安株投資に関するものです。「企業価値を具体的な指標で算定し、それより割安なら買いましょう」って、わかりやすいですし、安心感があります。

割安株投資は、「割安が解消されたら売り」ですので、長期投資ではあり得ません。中短期投資です。長期にわたって、割安に放置されている株があるとしたら、それは割安ではなく、隠れたリスクがあるのだと警戒するべきです。

割安株投資は、「理論株価より割安」という安心感がありますが、適正な理論株価など、誰にも(その企業の社長にも)分かりません。

今回の投稿の主題は、割安株投資ではないので、ここまでとします。

成長株投資(長期投資)

初心者向きの株式投資に関する本は、ほぼ全てが割安株投資に関するものです。成長株投資と書かれてあるものも、そうです。初心者向きの本を読んで得られる役に立つことは、ほぼありません(ネットで十分)。これから書く、成長株投資について書いている本は、分厚くて難解な理論本か、投資家列伝のような本です。特に、投資家の伝記は、けっこう、面白いですよ。株式投資指南本で小金を得ようとする評論家より、自分の財産を賭けた体験談のほうが、ずっと説得力があります。

成長株投資とは何か?については、世界一レベルの富豪であり投資家のウォーレン・バフェット氏の言葉が分かりやすいと思います。いくつか、あげてみます。

つまり、「売ることを考えて株式投資をしてはいけない」ということですね。

では、成長株投資とは、株式売却益ではなく、配当を重視した投資なのでしょうか?いやいや、成長企業とは、設備投資や研究開発に資金が必要な企業が多く、配当にお金を使うぐらいなら内部留保しておきたいことが大半です。

「株価」としてではなく「分割所有する企業価値」として、考えてください。

「配当」されて貴方の貯金通帳に記載されていようが、「内部留保」されて(貴方が分割所有する)企業の通帳に記載されていようが、生まれた利益が、貴方の所有物であることには、変わりはないのです。

配当を出した次の日には株価は配当の分だけ下がりますから、ほとんどの投資家は、20%の税が取られる配当なんかしないで欲しいと願っています。配当を求めているのは、(配当で暮らしている)仕事をリタイアした人や、(配当を運営資金にしている)非営利団体ぐらいのものです。

下記リンク先(財務省)のページの統計のとおり、2002年度までは、当期純利益が増えても配当は増えていませんでした(バブルまでは自己投資に資金が必要で、バブル崩壊後は借金を返すことに追われていた)。2002年度以降は当期純利益と配当は連動しています。高齢者は配当収入を求める傾向があり、高齢者が増えるにつれ、配当性向は上がっていくことが予想されます。

ややこしいので、ここからは、配当はゼロ、ついでに、新規株式発行も自社株買いもゼロの企業として話を進めます。全ての利益は内部留保に回り、自社投資する前提です。

株価は成長を織り込んでいると言うけど、不透明性はどうなってる?

株式の価格は入手可能な情報はすべて折り込み済みなので、何を調べてもまだ株価に折り込まれていない情報はない。これはノーベル賞受賞者のシカゴ大学のファーマ教授が提唱した仮説で、効率的市場仮説と言います。この真偽については、まだ決着がついていません。ただ、どちらにせよ、折り込まれていないものもあります。それが、不透明性です。

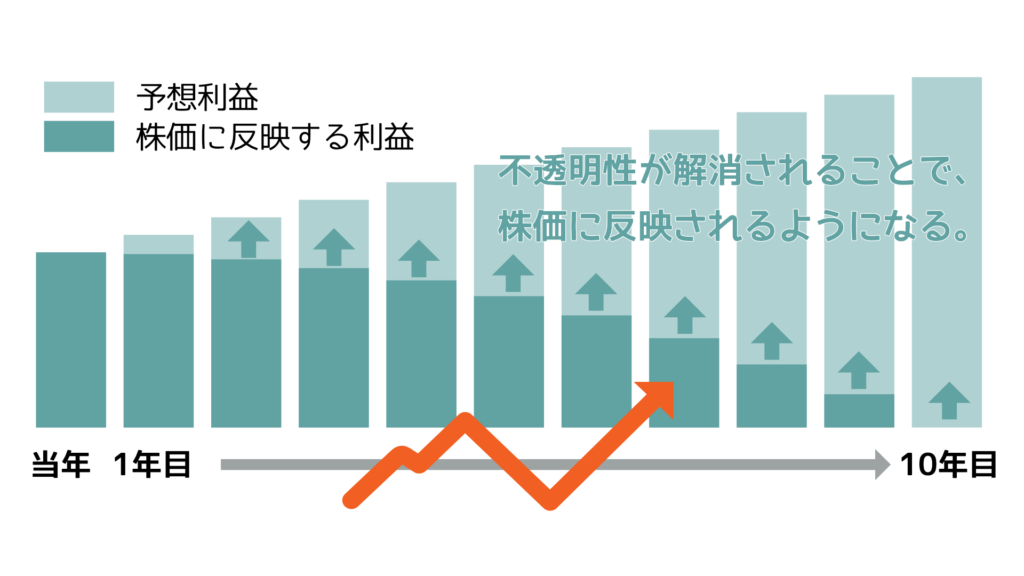

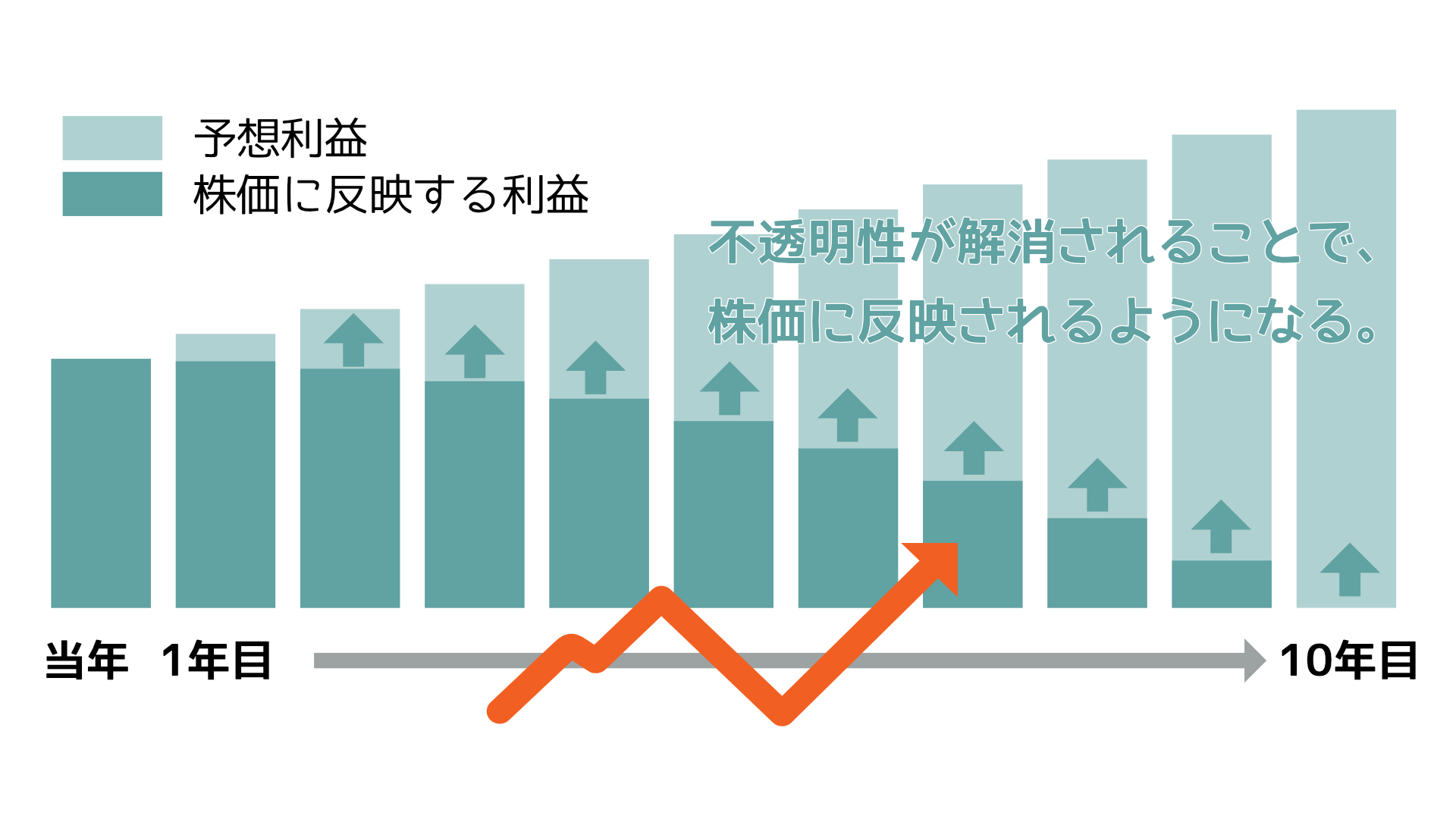

1年目の利益が、(一株あたり)110円で、毎年10円ずつ利益が増えていく予想とします。9年後の利益予想は190円、10年後の利益予想は200円となります。

株とは、(1株あたり)企業価値のことですので、これから毎年、その企業から生み出される利益を受け取る権利でもあります。株を売るとは、将来受け取るはずだった利益を手放すということです。ですから、株価は将来利益の総計を含んでいます。(言い換えると、キャピタルゲインとは、将来の配当(インカムゲイン)累計を現在価値に割り引いたものです)。

じゃあ、今の株価は、この10年後の利益200円を含んでいるんでしょうか?だとしたら、50年後の利益予想、100年後の利益予想も、そのまま織り込むのでしょうか?将来は不透明であり、ありえません。

近い将来は実現性が高く、遠い将来は不透明性が高いです。いくら予想していても、不透明なものは織り込むことはできません。ですから、将来利益は、不透明性で割り引かなければ、正しくありません。

ですから、仮に、毎年10%ずつ不透明性が高くなっていくとすると、不透明性を織り込んだ将来利益は、こんな感じになります。(毎年10%というのは、例であり、何の根拠もありませんので、あしからず。また、将来の利益は現在価値にするためには金利で割り引かなければなりませんが、そこもゼロとします)

- 1年目 110円 ✖️ 90%(実現可能性)= 99円

- 2年目 120円 ✖️ 80%(実現可能性)= 96円

- 3年目 130円 ✖️ 70%(実現可能性)= 91円

- 4年目 140円 ✖️ 60%(実現可能性)= 84円

- 5年目 150円 ✖️ 50%(実現可能性)= 75円

- 6年目 160円 ✖️ 40%(実現可能性)= 64円

- 7年目 170円 ✖️ 30%(実現可能性)= 51円

- 8年目 180円 ✖️ 20%(実現可能性)= 36円

- 9年目 190円 ✖️ 10%(実現可能性)= 19円

- 10年目 200円 ✖️ 0%(実現可能性)= 0円

右辺を全て合算すると615円になります。10年目以降は、ゼロなので、(実現性のある)将来利益に反映されないことになります。

この予想利益は、投資家が予想する利益のことです。

さて、この状態で、1年が経過したとしましょう。1年ずつ繰り上がり、全ての年で不透明性が10%減ずる(実現可能性が10%増える)ことになります。

- 実現 110円 ✖️ 100%(実現可能性)= 110円

- 1年目 120円 ✖️ 90%(実現可能性)= 108円

- 2年目 130円 ✖️ 80%(実現可能性)= 104円

- 3年目 140円 ✖️ 70%(実現可能性)= 98円

- 4年目 150円 ✖️ 60%(実現可能性)= 90円

- 5年目 160円 ✖️ 50%(実現可能性)= 80円

- 6年目 170円 ✖️ 40%(実現可能性)= 68円

- 7年目 180円 ✖️ 30%(実現可能性)= 54円

- 8年目 190円 ✖️ 20%(実現可能性)= 38円

- 9年目 200円 ✖️ 10%(実現可能性)= 20円

右辺を全て合算すると770円になります。770円から(昨年度の右辺)615円を引くと155円の差があります。

この155円が、株価に反映されるべき、この1年間の(一株あたり)企業価値の上昇分なのです。

つまり、投資家の企業への評価が全く変化がなくても、期間が経過し不透明性が減ずるだけで、理論的には115円の株価が上昇するのです。

株を売るとは「これから毎年、その企業から生み出される利益を受け取る権利」及び「利益を生み出す資産」を売ることです。「利益を受け取る権利」は株の所有者に配当として配られるか、「利益を生み出す資産」に組み込まれますが、株の所有者にとってはどちらも同じことです。

以上は、考え方を示したもので、わかりやすい数字にしただけのこと。数字自体には何ら根拠も裏付けもありません。

よって、成長株投資というのは、理論株価を算出する必要すらありません。どの企業の株を持つのか?だけが重要です。別にベンチャー企業や中小株だけが成長株ではありません。GAFAや、日本でも時価総額の大きい企業は、研究開発など将来投資に熱心な企業が多く、まだまだ成長意欲が高いです。

株価が上がる理由

つまり、株価が上がるのは

- 買い手が多かったとき(売り手が現れるので、また元に戻ります)。

- 物価が上がったとき

- 企業の評価が上がったとき

- 将来の不透明性が晴れる過程

の、4パターンです。最初の3つについても、書きたいことは山のようにありますが、今回は4。

ただし、ここで、1と2について簡単にだけ補足します。

株は、買われすぎると、売り手が現れて元に戻ります。その売り手はどうするかというと、売ったお金で(プレミアムを反映した)利回りが等しくなるように、他の株やら、債券やら、不動産やら、商品やらを買うのです。(これについては、最初のPERの説明で述べたとおりです)

でも、世の中にお金が増えると、全てのものが買われる状態になります。これが、インフレです。株価は上がりますが、同じだけ物価も上がります(平時では、株価は物価連動です)。

ただ、歪な形で偏って世の中の一部にお金が増えすぎると、消耗日用品などの物価はそのままで、一部資産だけが買われすぎる状態になります。株、債券、不動産、商品全てが買われすぎの状態となりますが、売っても買うものがないので、売らなくなります。これがバブルです。

話を戻して、成長株投資とは、ただ、時間が経過するのを待つだけです(多くの人は待ちきれずに売ってしまいます)。

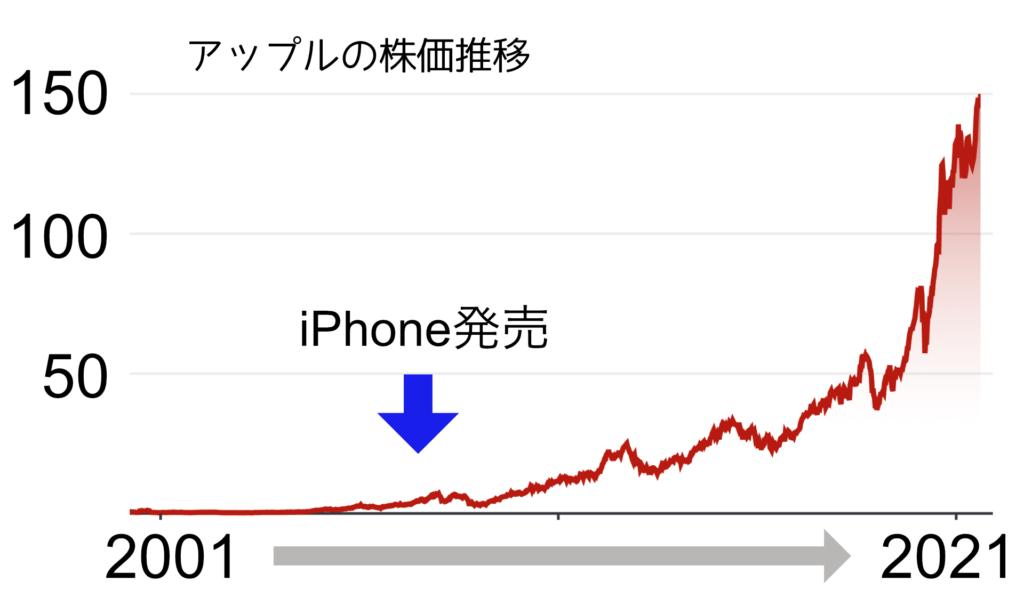

筆者は、アップル製品のファンなので、アップルを例に出します。アップルは、2001年にiPodを発売し、大ヒット。2007年1月に、iPhoneを発売します。

「誰よりも早く情報を入手して出し抜くことが株式投資成功の秘訣」という考えの投資家なら、2007年にアップルの株を売り払っていたでしょう。でも、アップルの株価上昇の恩恵は、むしろ、その後でした。2010年ごろには、ほぼ全ての人が、iPhoneの大ヒットを目撃し、これからも順調に売り上げを増やしていくことを確信していたでしょう。あとは、時間が経過して、それを確認するだけ。不透明性が晴れるのを待つだけです。

これは、日本の主要な成長企業も同様です。トヨタも、今年6月に史上最高値を更新しています(この10年で3倍以上になっています)。別に、大きいニュースや、インサイダーな情報なんていらないんです。

株式時価総額で、世界で一番大きな企業のアップルも、他企業も「世界をこんなふうに良くしていきたい」という意思と戦略が明確であって、それが実現すれば、今よりずっと成長し、社会に貢献します。自分の投資したお金が、iPhoneの進化につながったと想像するだけで、嬉しくなりませんか?

いつ買えばいいのか?どの株を買えばいいのか?

かなり脱線していますが、投資は自己責任でね。というか、他人のせいにするような人は、投資不適格です。

一般庶民はベンチャーキャピタルではないので、キャズムを超えたことを確認した企業の株だけを買うことにしたほうがいいと思います。アップルで言えば、2001年にiPodが大ヒットをしたことを確認したとき、2007年にiPhoneが人々の生活様式を変えたことを確認したときです。

投資の視点は、キャズムを超えたかどうか?だけでいいと思います。あとは、財務諸表で、数字的視点で確認すれば十分です。

解説がわかりやすいサイト。

さらに詳しい。

きゃりーぱみゅぱみゅのブレイクを、キャズム理論で説明して面白いなあと思ったサイト。

材料出尽くし

好決算や、新製品の発表など、良いニュースが出たのに、「売り」の投資家が多くて株価が下がってしまうのも、同じ理由です。株価が上昇していく一因は、不透明性が解消されていくことにあります。好決算の兆しや、新製品の発表などの噂が出て、本当かな、どうかな、と疑心暗鬼が少しずつ確信に近づいていきます。でも、事実が明らかになってしまうと、不透明性がゼロになってしまい、当面は、それ以上、株価が上がる理由がなくなってしまうのです。

キャズムを超えた直後、「もう新ニュースは出尽くしたな」と売られるときが来ます。

でも、そのようにして下がったときが買い時なのです。

派手なニュースが出終わった後には、確実な利益の成長が待っているからです。

成長企業を、売るとき

では、いつ売るのか?

その企業の物サービス、それを作る従業員や経営者をリスペクトしている間は、継続保有でいいです。リスペクトできなくなったな、というときが売り時です。バフェットが言うように、理想的な保有期間は「永遠」です。

株式投資とは、世の中に必要なもの、便利なものを供給してくれる人たちへリスペクトを表明する方法であり、世の中を良くする方法の一つだからです。

「政府」も「企業」も、役割が違うだけで、世の中を良くするために存在します。私たちは、有権者として政府に関わり、従業員、経営者、消費者そして株主として企業に関わることができます。

悪い有権者が多ければ、国が乱れるように、悪い株主が多くなれば悪い企業になります。良い株主が多ければ良い企業になります(株主総会が、企業の最高意思決定機関ですから)。その逆も真なりで、良い企業には良い株主が集まり、悪い企業には悪い株主が集まります。

よくある誤解

ここで、株式投資関連でよくある誤解について書いておきます。

日銀のETF買いで株式市場が活況になり、不当に高くなっている(誤解)

日銀が市場から株を大量に買い上げたら、一時的に株価は上がりますが、皆が割高だと思って売るので、しばらくすると元に戻ります。

何らかの理由で株価が不当に上がったとしても、株価が不当に上がるほど配当利回りは(仮に配当性向100%に極限まで上げるとしても)不当に下がります。PERや他の指標も同様で、株式投資家は売りに回るしかなくなります。

配当(分子)重視の投資家からすると、株価(分母)が低い方が、配当利回りが高くなってありがたい。

ただ、「日銀が買い支えてくれる」という心理効果が、パニック売りを抑える(リスクプレミアムの低下)というような効果はあります。日銀自身も、そのような認識です。

日本銀行が実施しているETFやJ-REIT買入れは、株式市場やJ- REIT市場のリスク・プレミアムに働きかけることを通じて、経済・物価にプラスの影響を及ぼすことを目的としている。

「より効果的で持続的な金融緩和を実施していくための点検」日本銀行

もっとも、年間12兆円は、多すぎます。意味がありません。

繰り返しますが、何らかの要因で、「買われ過ぎ」「売られ過ぎ」で、株価が不当に上がったり下がったりすることはあります。でも、そのタイミングが「書いチャンス」「売りチャンス」と考える投資家が出てくるので、そういった需給要因による株価の歪みは長くは続きません。

株価が毎日変動している理由は、そういった需給要因によるときも多いです。でも、そういったものは、中長期的には是正されて株価に中立です。

びっくりしますが、経済記事でさえ「現在の株高は、日銀のETF買いが原因だ」というような論調のときがあります。自分の資産で株式運用をすれば、そんなデタラメあり得ないと、わかるのですが。

政府にとっては、全世界の投資家を向こうに回して日経平均株価を上下させるよりも、物価上昇率(インフレを起こす)を上下させる方が容易いです。

デイトレーダーに意味はあるのか?(誤解)

「長期投資が社会的に意味があるのはわかる。でも、デイトレーダーに意味があるのか?」と疑問を持つ人がいます。正直、その疑問は、よくわかります。

でも、もし、株式市場に10年に1回ぐらいしか売買しない長期投資家達しか存在しないとしたら、市場の売買は閑散としてしまい、長期投資家も売りたい時に売れない、書いたい時に買えない、となってしまいます。頻繁に売買してくれるデイトレーダーがいることで、いつでも売れる、だから安心して持っていられる、のです。

上に述べたように需給の歪みによる株価の歪みは、中長期的にはほとんど影響ありません。ただ、そのためには、売買が活発であることが必要です。

MMT(現代貨幣理論)を知っている人であれば、貨幣は経済の潤滑油に過ぎないが、経済の潤滑油が不足すれば経済が停滞することを理解していると思います。同様に、デイトレーダーは、株式市場の潤滑油なのです。

びっくりしますが、経済記事でさえ「デイトレーダーが、今日の株を押し上げた(下げた)」とか書いてあるときがあります。デイトレーダーは1日のうちに「売り」「買い」の両方を完了させますので、1日を通したら相場に中立です。少し考えれば、わかると思うんですが。

長期的な株価

最後に、長期的な株価ですが、

企業の株価の伸び率は、30年とかぐらいの長期的には、様々な変動要因が平準化(PERが一定化)されたと仮定すると、株価の伸びはその期間の(配当や発行株数を調整した後の)ROE(自己資本利益率)と等しくなります。ROE=企業価値増加率ですから、当たり前のことです。

びっくりしますが、ROEについては、言葉の定義は知っていても、その意味するところを知らない人が、株式評論家、経済評論家にも、多いです。少し考えればわかるのですが、考えないようです。

短期的には、変動要因の影響が大きいので、そうではありません。「株式市場は予言者か」と思うほど、先を見通す力に長けている株式市場ですが、長期になると、そういった変動要素は無視していいほど揺れが小さくなります。残るのは、経営者の質、従業員も含めた企業風土、です。長期投資に必要なのは、そういったことへの信頼ではないかと思います。

コメントをどうぞ!