先の投稿で、貨幣が生まれる仕組みは

- 自治体や民間(企業や国民など)が、銀行から借り入れする。

- 中央政府が、借入(国債発行)する。

と書きました。(この時点で、びっくりする人が多いと思います)

貨幣は、民間でも創れるんです。というか、民間が創るほうが主で、政府が創るのは民間を邪魔しない程度です。

これを前提とした上で、よく出てくる意見があります。

昭和の高度成長期には、企業が銀行から多くを借り入れて設備投資をした。そのため、民間による信用創造が豊富であった。

しかし、現代の日本では、企業の内部資金が豊富なので銀行から借り入れる必要がなくなった。

だから、民間による信用創造が減少した現代では、政府が国債を発行して、その分の信用創造をする必要がある。

実際、どうなのか、確認してみましょう。

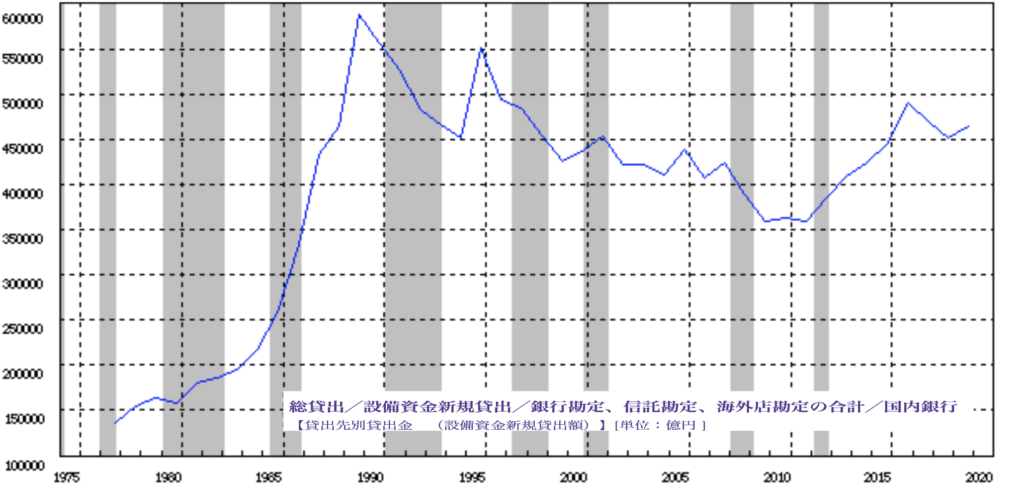

設備資金新規貸出の推移

まず、設備資金の「新規」貸出全体の推移の確認。日本銀行のサイトで、グラフ描画までやってくれたのが下記グラフ。グレーは景気後退期です。

バブル期の伸びが凄すぎたのと、そのあとの20年間の長期低迷。直近10年間は、また上昇基調。アベノミクスは効果なし、とか言われていますが、設備資金の新規貸し出しには少しはプラスに作用されているようです(2016ぐらいでペースが落ちてるけど)。

設備資金の貸し出しの推移からは、明らかに低迷していることは分かりましたが、その原因が、企業が自前で資金を用意できるようになったからなのかどうかは、わかりません。単に、企業の元気がなくなってきているだけかもしれません。そこで、個別企業で見てみます。

日本のトップ3の自己資本比率から

日本企業の時価総額トップ3の企業の自己資本比率は次のとおり。もし、上の主張(資金は内部に十分にある)が本当なら、自己資本比率は、限りなく100%に近づくはずですが、

直近(今春)の決算によりますと

| 自己資本比率 | |

| トヨタ | 39.0% |

| softbank | 22.5% |

| ソニー | 25.0% |

4位以下には無借金経営という企業もあります。企業それぞれの考え方の違いがありますが、

事実は、まったく異なりました。

まあ、巨大企業の特徴として、金融事業もおこなっているため、その影響もありますが、けれど資金豊富なわりには、相当に低めです。特に、景気変動の影響を受けやすい製造業は、自己資本比率を高めにしておかないといけないと言われていますので、予想外に、かなり低めです。

トヨタを例に

借入金の内訳

有価証券報告書の発表がまだなので、昨年度になりますが。トヨタの借入金の内訳を見てみます(単位:百万円)

| (流動負債) | |

| 短期借入債務(主として銀行借入) | 1,468,430 |

| コマーシャル・ペーパー | 3,876,544 |

| 未使用の短期借入枠(360日以内) | (1,892,166) |

| 1年以内に返済予定の 長期借入債務 | 4,254,260 |

| (固定負債) | |

| 無担保の借入金 (主として銀行借入) 【2018年】返済期限:2018年~2036年 【2019年】返済期限:2019年~2041年 | 3,441,336 |

| 担保付きの借入金 (主として金融債権証券化) | 1,840,204 |

| ミディアム・ターム・ノート (中期債券) | 7,372,550 |

| 無担保普通社債 | 2,078,974 |

| 担保付普通社債 | 53,120 |

| 長期キャピタル・リース債務 | 19,021 |

| (未使用の長期借入枠) | (6,457,394) |

| (参考:負債合計) | 31,438,585 |

| (参考:純資産) | 20,565,210 |

いろんな形式で借り入れているので、信用創造という観点で見れば、どこまでかなあというのがあるのと、えらく長期で借り入れているなあ、というのが主な感想です。

金融事業の内訳

負債の原因が金融事業なのか、確認。

- 小売債権ポートフォリオ(12,795,076百万円)

小売債権ポートフォリオは、主にディーラーから取得した車両販売の割賦債権 (以下、自動車割賦債権という。) により構成され、クレジット・カード債権を含んでいます。 - ファイナンス・リース・ポートフォリオ(1,691,371百万円)

ファイナンス・リース債権は、主にディーラーから取得した新車のリース契約に係る債権です。 - 卸売債権およびその他のディーラー貸付金ポートフォリオ (3,479,613百万円)

トヨタは、適性を満たしたディーラーに対して、在庫購入のための融資を行っています。

合計額は、17,038,029百万円です。負債の部に、それに見合う項目がなかったので、「万年筆マネー」ではありません。対負債比率は、58%です。金融事業があろうがなかろうが、十分に負債があります。

「万年筆マネー」ではないというのは、車の購入者に対しての割賦およびリースは

(資産)小売債券・リース債券 100 /(資産)車 100

と、車と引き換え(資産の交換にすぎない)であり、ディーラーに対する貸付は

(資産)ディーラー貸付債券 100 /(資産)現預金 100

と、取引銀行のトヨタ口座から、ディーラー口座への資金移動(資産の交換にすぎない)だからです。もし、トヨタ銀行があれば、万年筆マネーになっているのですが。

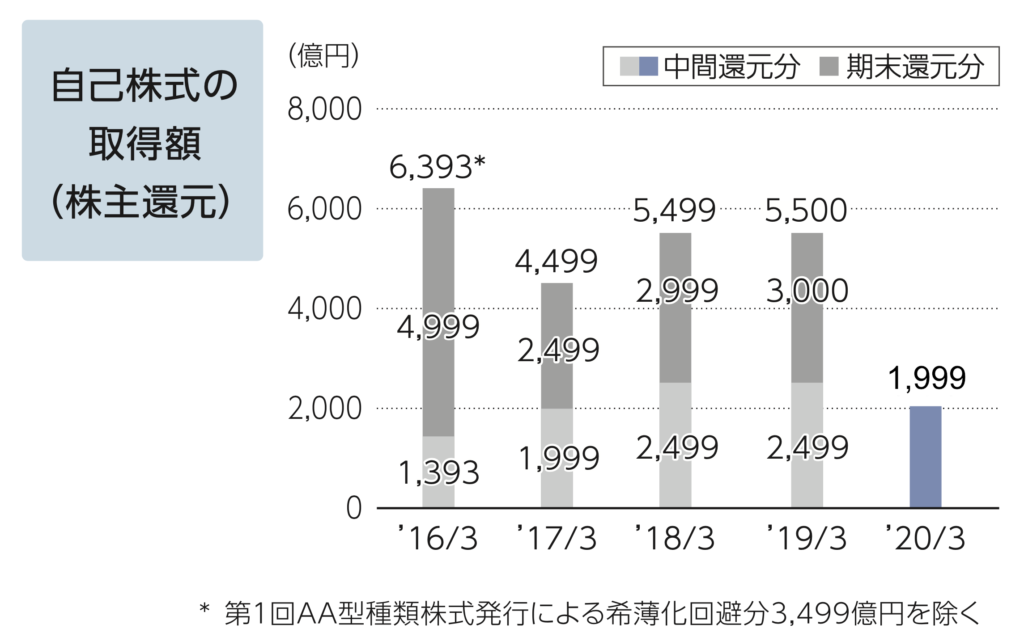

自社株式の取得

教科書風に考えると、企業は資金調達の必要が出てくれば増資(株式を新規発行)するはずです。そうすれば、負債を増やすことなく、資金を調達することができます。ところが、実際には、企業は教科書のように行動するとは限りません(することもあります)。トヨタは、多くの借入をおこなっているのに関わらず、毎年、自己株式取得と償却をおこなっています。負債ではなく、純資産を減らすことを選択しているのです。負債比率が高いのも当然です。

繰り返しますが、トヨタは、負債を減らすのではなく、純資産を減らすことを選択しています。

当社の財務戦略は「 安全性 」「 成長性 」「 効率性 」 を 3 つの柱としています。(略)

自己株式取得による持続的な ROE の向上 とあわせ、事業戦略上のニーズや経済合理性などの 観点から政策保有株の合理性を定期的に検証するこ とによって投資管理を強化し、資本効率の向上にも 努めていきます。

Annual Report 2019 トヨタ

自己株式取得の理由

一言で書くと「レバレッジをかけている」ということですが、シンプルに説明します。

株主(1人1億円ずつ)が10人いる企業(純資産の合計10億円)で、考えてみます。利益率が10%とすると、利益額は1億円(資産10億円×10%)ですので、株主1人あたり1千万円の利益です(ROE10%)。

ここで、銀行から5億円(利息は2%で年1千万円)借り入れて、5人の株主から自社の株式を買い取るとします。1億円あった利益は、利息の1千万円が減じられるので9千万円になりますが、株主は5名に減ったので、1人あたりの利益は1.8千万円になります(ROE18%)。

つまり、純資産を負債に置き換えれば、株主の取り分は増えるのです。経営指標ROEも改善するので、経営陣にも良いです。ただ、純資産が減ればそれだけ、もし経営が悪化したときに債務超過等の可能性は高いです。すなわち、収益性と安全性は反比例にあるので、バランスが大切なのです。

だとすれば、将来見通しが明るいときは、安全性への懸念が減り収益性を重視するようになります。一方、将来不安が高いときは、収益性を犠牲にしても安全性を高めます。これは、「将来が明るければ銀行への借入が増える」という、誰もが知っていることであって、

時代環境にも影響されますが、

企業は収益性を求めるので、いくらリッチになっても、借入(金融機関からの貸出)することを選ぶのです(企業の方針にもよります)。

したがって、「現代の日本では、企業の内部資金が豊富なので銀行から借り入れる必要がなくなった」は実態とは異なります。

結論として、貨幣創造の主役は、やっぱり民間の借入。政府の国債発行は、その動向を見ながら、経済のバランスを崩さないようにおこなう。

銀行の貸し剥がし

しかし、現在の日本では、金融機関から企業への貸出しが、低いことは事実です。何故なのか?それは、歴史的な理由があります。

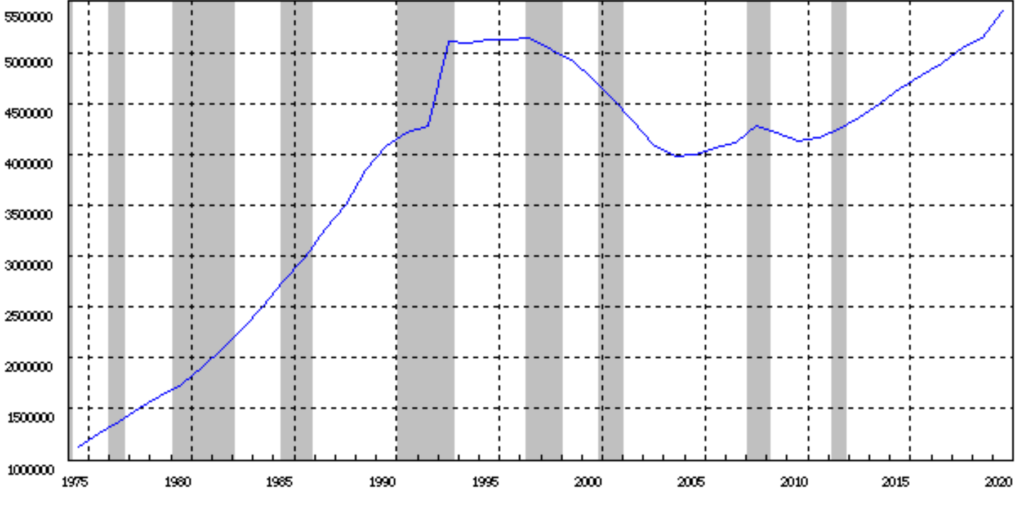

上の方で、日本銀行のサイトで設備資金の新規貸出の推移を確認しましたが、今度は「残高」の推移を見てみましょう。

1990年以降のバブル崩壊。2007年以降のサブプライムローン(リーマンショックへと続く)も、新規貸出額に影響がありました。しかし、貸し出し残高が大きく減るということはなかったのです。しかし、下記グラフのように1996年以降に、貸し出し残高が減り続けるという異常な現象が起こります。

異常すぎませんか?原因は金融機関の貸し剥がし、および貸し渋りです。

1996年ごろから、金融機関は企業への融資を、強引な手法で引き上げ始めます。それが、貸し剥がしです。これについての、wikipedia「バブル崩壊」の説明です。

突然に全額一括返済を求めるほかに、それまで定常的に融資を繰り返してきたものを一方的に停止するのをはじめとして、「今後も融資を継続するために」「内部処理の都合で」「新規・追加融資を纏めて一つの枠にするために」などの説明をもって融資を一旦引き上げたところで前言を翻して融資に応じない、などである。貸し剥がしにより運転資金を絶たれて倒産に追い込まれる企業も続出した。

融資の約束を反故にされたとして訴訟に持ち込んでも、多くの場合は次の融資は口約束でなされるため、決定的証拠に欠け、また、銀行の融資の判断が優先されることが大半で、結局泣き寝入りするケースが多い。その他に、故なく、あるいは些細な理由をもって預金と融資を相殺して引き揚げる、など借り手側から見て強引な手法が採られることもあった。

ドラマ「半沢直樹」での名台詞「銀行は、雨の日に傘を取り上げ、晴れの日に傘を貸す」という言葉どころではありません。20年ほど経ったとはいえ、「貸し剥がし」は、銀行から融資を受けようという気持ちを躊躇させるトラウマにはなっていると思います。

ただ、銀行にも、止むに止まれぬ事情があったわけです。それは、「銀行は自己資本の12.5倍までしか融資をしてはならない(BIS規制8%)」というという国際的な条約。不良債権の増大により資本が毀損していくと融資を引き上げざるを得なかったのです。

本当はここで、政府が銀行に資本注入すればいいのですが、この時期の政府は、完全に逆の対応をしました。それが、国の経済よりも政府の財政健全化を優先した1997年の「財政構造改革の推進に関する特別措置法」。消費税の引き上げ(3%→5%)、医療費の引き上げ(サラリーマンは1割負担→2割負担)、所得税の特別減税の中止。その結果、景気の悪化が進み、橋本内閣は参議院選挙で惨敗、退陣。特別措置法は、翌1998年に一時停止され、2021年現在も停止中のままとなっています。なんだったんだ。

けれど、国の経済健全化よりも、政府の財政健全化のほうが気になって仕方がないという姿勢は、今も変わりません。この悪法は、いまだに廃止されていません。

コメントをどうぞ!