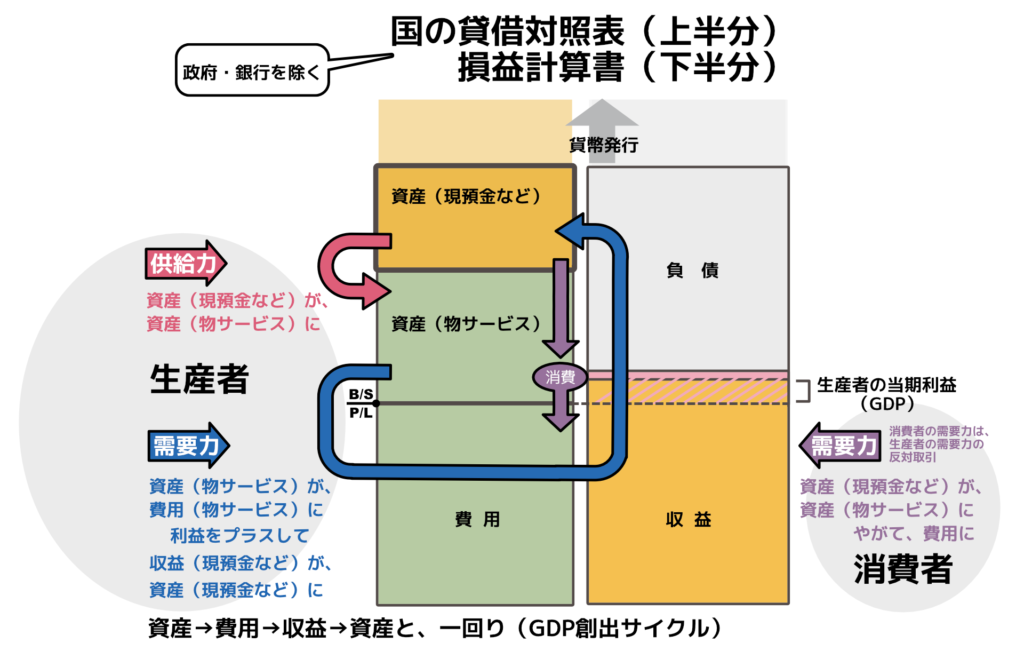

「国の決算書」シリーズの3回目です。

今回はまず、国の決算書の借方「左上」にある「資産(現預金など)」をみてください。

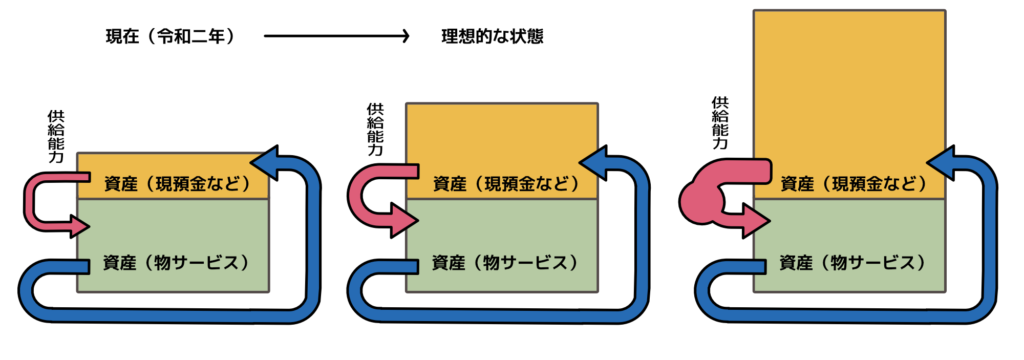

供給能力と、資産(現預金など)の関係

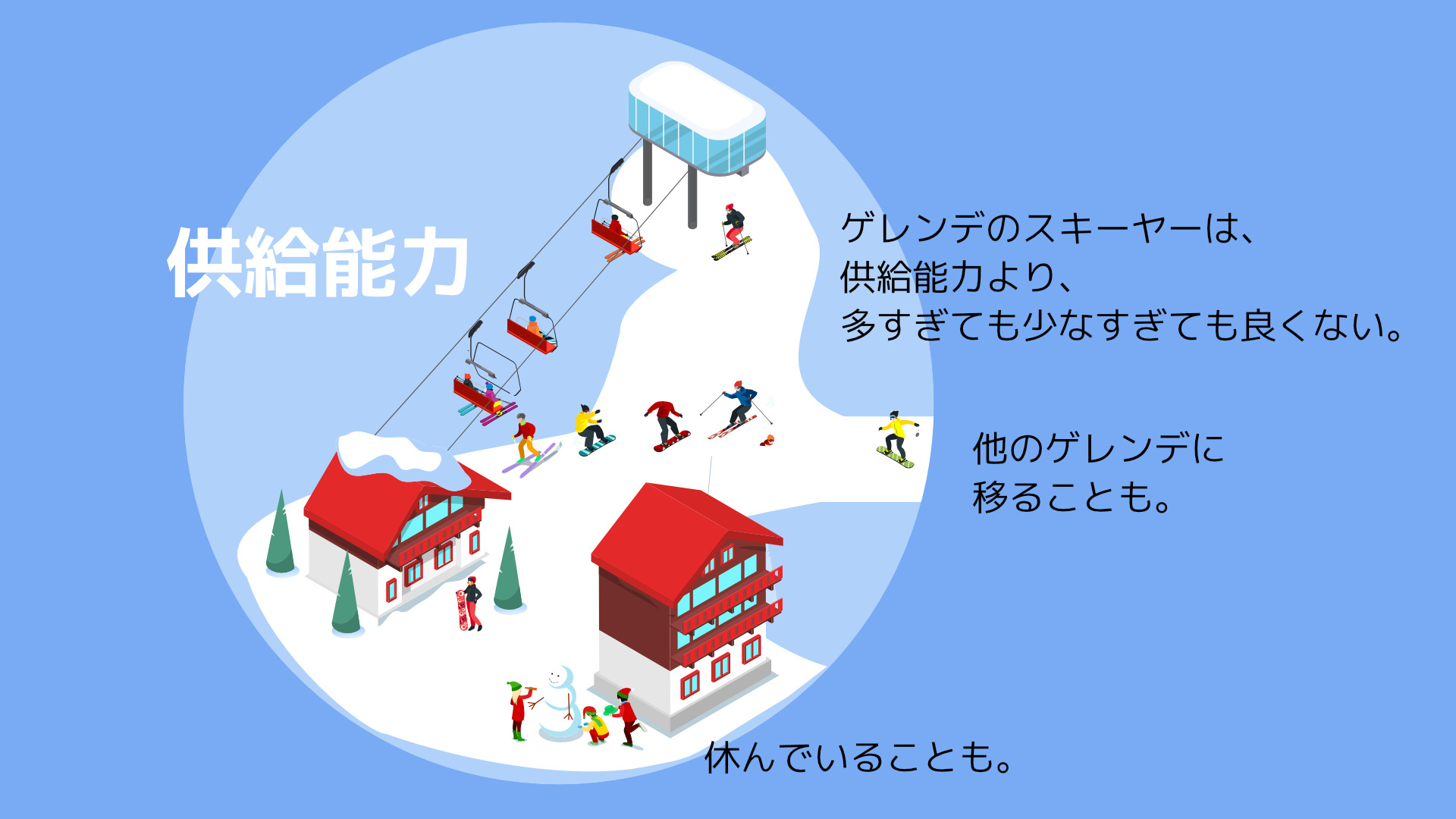

「現預金など」→「物サービス」→「現預金など」というGDPサイクルを書いているのですが、図では、なかなかイメージできないと思い、スキー場に例えてみました。

「経済」をスキーゲレンデに、「現預金など」をスキーヤーの持つ搭乗券に、「供給能力」をリフトに例えています。

いくら搭乗券をばら撒いたところで、リフトが突然に増えてガンガン稼働するわけではありません。混雑するだけです。「供給能力」と「現預金など」のバランスが良いときに、スキーゲレンデが最もいいかんじで稼働します。そのイメージで、再び、決算書の図に戻ります。

構造物であるリフトのように「供給能力」は、高めるのは時間も労力も資源も多くかかります。ですから、不況の時には「現預金など」を増やしたり、景気が加熱したときには「現預金など」を減らしたりすることで調整します。

このサイトは、筆者のような右脳派のために、図を使ってビジュアル的に考えること主眼にしていますので、詳細な説明は省いています。ごめんなさい。

「現預金など」を生み出す仕組み

外生的貨幣供給論と内生的貨幣供給論(MMT)

「資産(現預金など)」を専門的な言葉で言うと、マネーストックと呼ばれます(この図は定期預金などの固定資産を省略していますが、それでも微妙には異なります)。

マネーストックとは、「金融部門から経済全体に供給されている通貨の総量」のことです。具体的には、一般法人、個人、地方公共団体などの通貨保有主体(金融機関・中央政府を除いた経済主体)が保有する通貨(現金通貨や預金通貨など)の残高を集計しています。

日本銀行サイト

マネーストックを生み出す方法については、2つの対立する説があります。

- 日本銀行が民間向けに発行する通貨(マネタリーベース)を増やせば、その増加分に貨幣乗数をかけた額だけマネーストックが増える。【外生的貨幣供給論】

- 市中銀行の貸借関係、つまり貸し出しによってマネーストックが生まれる。 【内生的貨幣供給論】

「貨幣から貸借関係が生まれる(外生的)」と「貸借関係から貨幣が生まれる(内生的)」という正反対の説です

外生的貨幣供給論

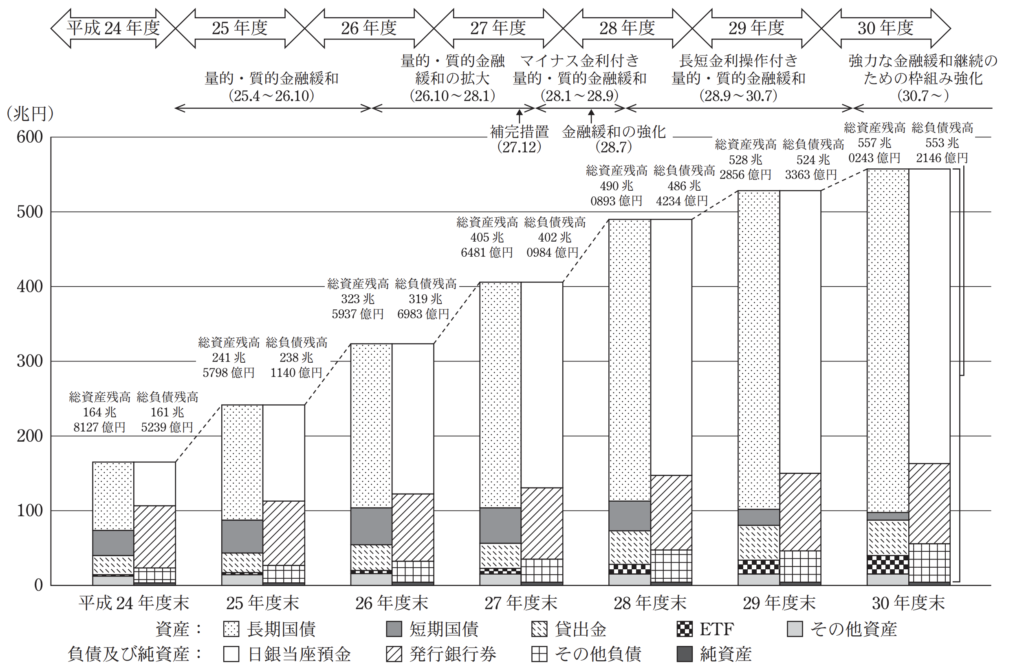

日本政府が、アベノミクス第一の矢「異次元緩和」として取ってきた金融緩和政策は、外生的貨幣供給論に基づくものです。

具体的には、日銀は民間銀行が保有する国債を買い取って、銀行の持つ「日銀当座預金」残高を増やします。すると、銀行は増えた「日銀当座預金」を企業や個人に貸し付けることができます(商品貨幣論の説明によると)。これが、量的金融緩和です。また、ETF、J -REITなど多様な金融資産を買い入れる等の質的金融緩和もおこないました。

2013年から始まった異次元漢和は、2016年にはさらに金利操作が加わります。長期金利は10年物国債金利をゼロ%程度、短期金利は日銀当座預金の一部をマイナス0.1%の金利、としたことで、銀行が日銀当座預金を使わないと、その残高がどんどん減っていくという状態にしたのです(これは、銀行の経営を助けるためとして、例外をたくさん作りました)。

それ以外にも、銀行が貸し出しをおこなうように、何かと支援しています。

その結果、日銀の貸借対照表は、すごく膨張していますが、

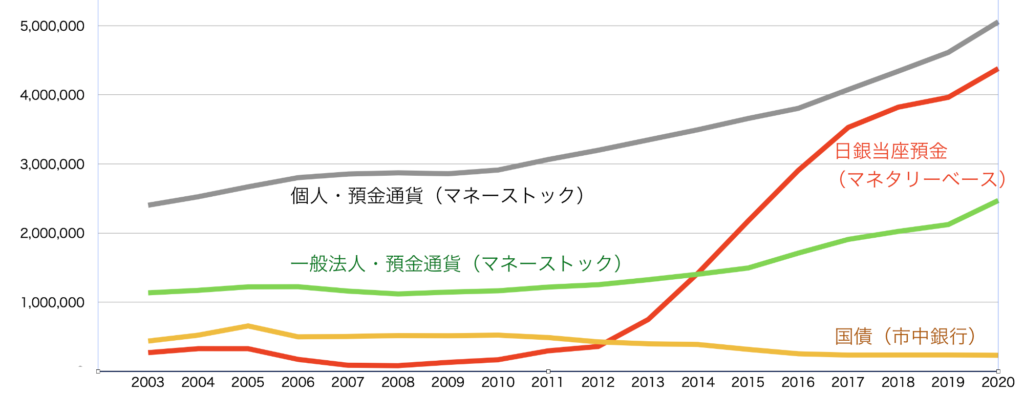

しかし、結果は下図のとおり。マネタリーベースが増えても、マネーストックは連動しないことが明らかになりました。

マネーストックも増えてはいますが、物価にもGDPにも連動していないといません。金利が低すぎるので、眠ったまま、つまり、働かない預金ということが推定されます。

お金には、利まわりを稼ぐ「働き者のお金」と「働かないお金」があります。金利が高い時代であれば、「働き者のお金」と「働かないお金」の差は歴然です。しかし、現代日本のような低金利時代では、お金は働かないで眠っていても、あまり差が出ないです。ですから、(貨幣供給論の是非に関係なく)このような結果になることは、財政支出が低調なものになり、ある程度、予測していたようです。しかし、第二の矢以降の起爆剤になることを期待していたようです。

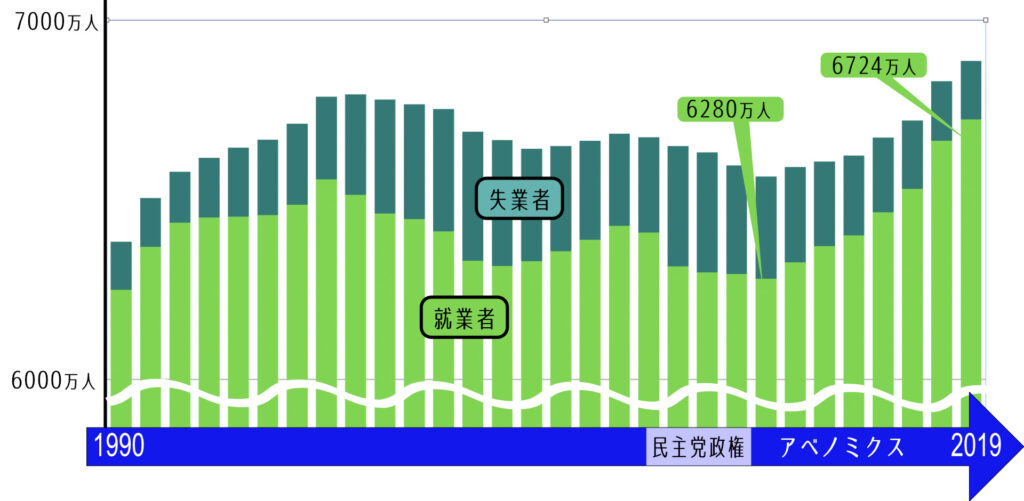

アベノミクスの成果が限定的だったのは、「財政支出」が低調に終わったことにもあります。なぜ、低調に終わったかといえば、財政支出が、公共工事に偏っていたこと、消費税増税が含まれていたこと、があります。(経済拡大は、失業率低下→一人当たり賃金上昇→物価上昇、という流れなので、雇用改善には成果を上げたアベノミクスは失敗ではなく、道半ばです。)

それはともかく、これらの政策を支えていたのが、商品貨幣論でした。

商品貨幣論

「商品貨幣論」は、もともと物々交換で経済がまわっていたけど、それでは不便なので、「資産(物サービス)」のうち、特に、みんなが欲しがる商品が交換手段、貨幣として流通するようになったという考え方です。つまり、貨幣は資産です。そこから、産出量に限界がある貴金属の「金(GOLDのこと)」が着目され、金で作った貨幣である金貨が主流になりました。金本位制です。

金本位制は、19世紀に本格化されます。「金(GOLD)」という共通の貨幣があったので、グローバル経済は発展していきました。各国で製造している金貨は、流通しやすいように形を整えたにすぎず、ここでは、政府も民間人と同じ、1プレイヤーです。しかし、金の量に限りがあるため、「資産(物サービス)」の生産量の増加についていけず、1978年に終焉します。金と交換できる兌換紙幣は、交換できない不換紙幣になります。金と交換できないので、ただの印刷物です。

本来、ここで、「これまでは商品貨幣論で説明できたけど、これからは貨幣の説明としてはおかしいな」となるべきだったのですが、なお主流でありつづけています。完全キャッシュレスの時代がやってきたら、どのように説明されるのでしょうか?

商品貨幣論によると、国債を大量に発行することは悪いことです。その根拠として、代表的なものが

こういった国債発行恐怖症により、アベノミクス第二の矢「財政支出」は小出しに終わってしまったのです。(アベノミクスそのものが、理論的だったというより「なんでもやる」という掛け声のもと、理論的にあやふやで、内容が総花的だったので抵抗に弱かったのだと思います)

信用貨幣論

さて、商品貨幣論と対立しているのが、信用貨幣論です。

というか、「貸借関係から貨幣が生まれる(内生的貨幣供給論)」であれば「貨幣とは賃貸関係である(信用貨幣論)」になります。政府でも、企業でも、国民でも、銀行からお金を借りたら、貨幣が増えるという理論です。

MMTは、租税貨幣論と組み合わされて国定信用貨幣論と呼ばれています。

内生的貨幣供給論(MMT)

なので、MMTは、貨幣は、外部から供給されるものではなく、民間経済の内部で生まれるものという内生的貨幣供給論によっています。「貸借関係から貨幣が生まれる(内生的)」のです。そして、決算書上は、貨幣とは負債となります。

イングランド銀行では、次のように定義されています。

現代における通貨とは、負債証明書の特殊な一形式で、「他の人々が財物やサービスと引き換えに受け取ってくれる」と経済に参加する全員が信用するものである。

https://www.bankofengland.co.uk/-/media/boe/files/quarterly-bulletin/2014/money-in-the-modern-economy-an-introduction.pdf

もちろん、負債なら何でもいいではなく、「経済に参加する全員が信用するもの」すなわち一般的に流通するものです。具体的には、次の2種類になります

現金通貨と銀行預金の割合は、1:10ぐらいなので、現金通貨は、今や補完的なものです。銀行預金を主として書いていきます。

次に「貸借関係から貨幣が生まれる」仕組みについては、中央政府と、それ以外(自治体や民間)にわけて書きます。

その前に。

「MMT現代貨幣理論入門(L・ランダル・レイ)」の中で、「政府は、望みどおりに支出するのに必要な「キーストローク」を常に行う能力があるが、そうすべきというわけではない。」として、

の場合には、政府支出は控えるべきだと書いています。また、資源の適正利用のためにも、予算管理は慎重に、とも。

一部の間違ったMMT論者は別にして、「お札は刷りまくれ」なんて、ありえないです。「民間がするべきことを政府がしろ」とも言っていません。民間と政府の役割の中で、政府の役割を「予算の制約がある」の理由で投げ出すな!と言っているだけです。

繰り返しますが「財政支出できる」と「財政支出するべきである」は、全く違うので。

民間支出が先。経済が過熱し過ぎているときには、必要と思われていても、財政支出できない場合もあります。そうしたことを踏まえて、民間活動を阻害しない範囲で国の財政支出をおこなう。という大前提を確認しておきます。

ということで、貨幣が増える仕組みは

となります。

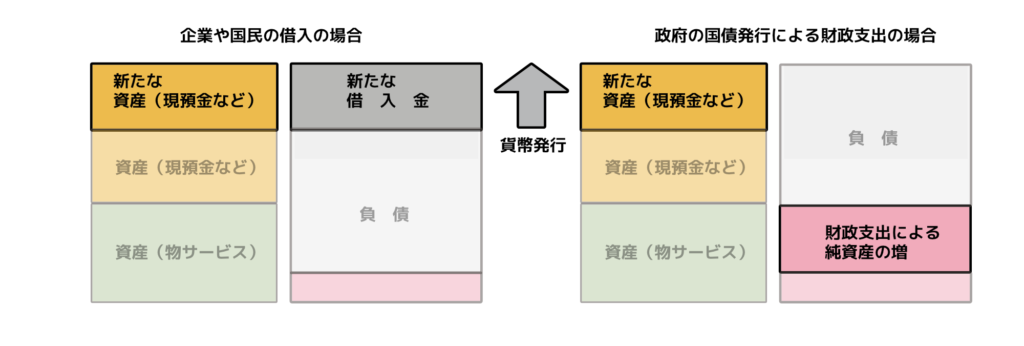

自治体や民間(企業や国民など)が、銀行から借り入れする(MMTの基本)

しばらく、手続き論を。

銀行の仕訳は次のようになります(数字に意味はないです)。ただ、上記の国の決算書は「政府、銀行を除く」なので含まれていません。これが、いわゆる「万年筆マネー」と言われるものです。

(資産)貸出金 100 /(負債)預金 100

これを、借入をした企業、国民から見ると次のようになります(上記の国の決算書に含まれる)。

(資産)預金 100 /(負債)借入金 100

単純に、貸借対照表が、資産負債双方で、100ずつ大きくなっています。

ただ、もし、銀行が貸出しをおこなった預金で、他行への支払いがなされた場合はどうなるでしょう。この場合は、日本銀行の当座預金内で調整されますが、それがあまりにも一方通行だと、その銀行の日本銀行当座預金が枯渇することもないわけではありません。従って、民間銀行は、内生的に貨幣を生み出すことはできますが、外生的な制約はあります。

政府が国債を発行し、それに基づいて財政支出する(MMTの基本)

ほとんどの国債は民間銀行が引き受けていますので、仕組みはややこしいですが、結果としては企業や国民が民間銀行から借りるのと、類似しています(個人向け国債とかは例外)。次の動画がわかりやすいです。

結論として、財政支出を受けた企業、国民から見ると次のようになります(上記の国の決算書に含まれる)。

(資産)預金 100 /(純資産) 100

こちらは、貸借対照表が、資産純資産双方で、100ずつ大きくなっています。

ただ、誤解されやすいですが、上は手続きの話です。政府は通貨発行権がありますので、国債を発行して資金を調達しているわけではありません。通貨発行は、財政支出時に、財政支出の相手方に支払いを行うことでなされます。国債は、資金を調達する手段ではなく、金融政策の手段です。国債は、貨幣と比べると流動性が低いので、貨幣の量をコントロールすることに用いられます。

政府支出≡通貨発行、です。

貨幣が生まれて、経済を回す

紙幣は金と交換できるので貨幣である。という金本位観を引きずっていては理解し難いと思いますが、

現代貨幣とは、貸借の記録のこと。ですから、紙幣硬貨が本物で、預金通帳は代用品というのは逆です。預金通帳が本来で、紙幣硬貨はそれを省略するための便利グッズです。

こうして、国や自治体、民間(企業や国民)が、借り入れをすることによって「資産(現預金など)」が生まれ、供給能力に応じて「資産(物サービス)」になります。

その過程で、GDPが創出されるのです。

念のために言っておきますが、GDPは豊かさを数値化する最適の指標だから、使っているだけで、GDPで全ての豊かさを表せることができるわけではありません。

コメントをどうぞ!