前回の投稿では、経済を助けるための「良い政策」に見えた低金利政策が、数多くのゾンビ企業を生み出し、日本経済全体の成長を押し下げてきた、ということを書きました。

でも、一方で「日本政府は多くの借金があるから、金利を上げることができない」という声を、よく聞きます。そうなんでしょうか。

そこで、この投稿では、金利を適正化した後の日本経済について、今回もGemini(生成AI)の力を借りて、考えていきます。

Geminiに「高校生にもわかるように教えて」と頼んだところ、タメ口で答えてくれました。

Geminiによる回答を下地にしていますが、筆者が付け加えたり、修正した部分によって、主張の趣旨が変わってきていますので、あくまで、筆者の意見として読んでください。

では、どうぞ。

- 「金利ある世界」への移行は、政府債務の利払いを急増させる一方で、政府が保有する金融資産からの受取利子の増加や、個人・法人の金融資産から生じる利子所得への課税による税収増といった相殺的なプラス効果もある。

- 金利上昇が財政に与える影響は一様ではなく、金利上昇のペースと経済成長の力強さに依存する。特に、「名目GDP成長率が長期金利を上回る」状態を維持できるか否か。

- 金利上昇は、世代間の所得格差、企業間格差を拡大させる可能性がある。

はじめに

みんな、ニュースで「日銀がマイナス金利をやめた」って聞いたことないかな? これって、日本の経済にとってものすごく大きな変化なんだ。

これまでの日本は、景気を良くするために、銀行にお金を預けてもほとんど利子がつかない「ゼロ金利」や、さらには銀行が日銀にお金を預けると逆にお金を取られる「マイナス金利」という、ちょっと変わった状態が長く続いていたんだ 。

でも2024年3月、その状況が終わった。これからはいよいよ、預金やローンの「金利」が当たり前にある世界に変わっていくんだ 。

この「金利のある世界」は、日本にとって良いこともあれば、大変なこともある「諸刃の剣」なんだ 。

良いこと(プラス面): みんなの銀行預金に、ちゃんと利子がつくようになる!

大変なこと(マイナス面): 日本政府は世界でもトップクラスの「借金政府」。その借金の利子を払う負担が、どんどん増えちゃうかもしれない 。

「金利が上がると日本は破産する!」なんて話をたまに聞くけど、本当にそうなのかな? 7 実は、金利が上がると国の収入が増えるっていうプラスの面もあるんだ。

それでは、複雑な未来を考えるために、3つの「もしも」のシナリオを用意して、日本のこれからを探るための「羅針盤(コンパス)」を示していくよ 。

今の日本はどんな状況?

まず、今の日本の状態をチェックしよう。

国が抱える1,129兆円の借金

日本政府は、なんと

1,129兆円もの(建設国債と特例公債、復興債を合計した)普通国債の残高を抱えている(25年3月末) 。これは国の経済規模(名目GDP)の2倍以上で、他の先進国と比べてもかなり高い水準なんだ 。これが、金利が上がったときに心配される一番の理由だね。

でも、すぐにパニックになる必要はない。2つのポイントがあるんだ。

返済までの時間に余裕がある(タイムラグ効果)

国債は、平均すると約9.5年後に返済期限が来るようになっている 。

つまり、金利が上がっても、毎年新しく借り換える借金は全体の10分の1くらい。だから、全体の利子の負担が急に重くなるわけじゃなく、じわじわと時間をかけて影響が出てくるんだ 。

これまでの利子はすごく低かった:

長い間、超低金利だったから、国が今払っている借金の平均利率はたったの0.78%くらい(2021年度末時点)で、ものすごく低いんだ 。

国は借金だけじゃない!利子をもらえる資産も持っている

国の財産というと、道路や建物だけをイメージするかもしれないけど、実は政府もお金を貸していたり、株や債券のような金融資産をたくさん持っているんだ 。

だから、金利が上がると、借金の利子を「払う」額が増える一方で、こうした資産から「もらえる」利子も増える。様々な利率や期間の資産や負債が混在しているので影響は複雑で、実は、2003年から2007年に金利が少し上がった時には、もらえる利子の増加額の方が大きくて、国の財政はむしろ改善したことがあるんだよ 。これは大事なポイントだね。

日本銀行の歴史的な方針転換

今回の金利上昇のきっかけは、日本の中央銀行である「日本銀行(日銀)」が、金融政策を大きく変えたこと 。

これまでは景気を支えるために、世の中にお金をたくさん供給してきたけど、これからはその量を少しずつ減らしていく計画なんだ 。市場に出回るお金が減ると、お金の価値が上がって、金利が上がりやすくなる。これは、金利を押し上げる強い力になるんだよ 。

「もしも」の未来を描く3つのシナリオ

これから5年間、日本の経済はどうなるんだろう?未来は誰にも分からないから、3つの「もしも」のシナリオを考えて、それぞれの影響を比べてみよう 。

シュミレーションの基礎となる日本の主要財政・金融指標(シミュレーション・ベースライン – 2024年度)に基づきシナリオを想定する。

- 政府債務(普通国債残高)1,129兆円(2025年度末見込)

- 対GDP比債務残高 約216%

- 国債の加重平均利率 約0.8%

- 国債の平均残存期間 約9.5年

- 家計の金融資産(現金・預金)約1,100兆円

- 企業の金融資産(現金・預金)約301兆円

- 個人利子所得への税率 20.315%(所得税・復興税・住民税)

- 法人実効税率(概算)約30%

| 指標 | 2025年度 | 2026年度 | 2027年度 | 2028年度 | 2029年度 |

|---|---|---|---|---|---|

| シナリオA:緩やかな正常化 | |||||

| 日銀政策金利 (%) | 0.25 | 0.5 | 0.75 | 1.0 | 1.0 |

| 10年物国債利回り (%) | 1.2 | 1.4 | 1.6 | 1.6 | 1.6 |

| 名目GDP成長率 (%) | 2.5 | 2.5 | 2.5 | 2.5 | 2.5 |

| シナリオB:加速的な引き締め | |||||

| 日銀政策金利 (%) | 0.5 | 1.0 | 1.5 | 2.0 | 2.0 |

| 10年物国債利回り (%) | 1.5 | 1.8 | 2.0 | 2.0 | 2.0 |

| 名目GDP成長率 (%) | 2.0 | 2.0 | 2.0 | 2.0 | 2.0 |

| シナリオC:長期停滞 | |||||

| 日銀政策金利 (%) | 0.0 | 0.0 | 0.0 | 0.0 | 0.0 |

| 10年物国債利回り (%) | 0.5 | 0.5 | 0.5 | 0.5 | 0.5 |

| 名目GDP成長率 (%) | 1.0 | 1.0 | 1.0 | 1.0 | 1.0 |

ここで一番大事なのは、「経済が成長するスピード(名目GDP成長率)」 と「借金の利子が増えるスピード(長期金利)」のどっちが速いか、ってこと 。

経済が成長するスピードの方が速ければ、国の借金の負担はだんだん軽くなる。でも、逆だとどんどん苦しくなっていくんだ 。

シナリオA:緩やかな正常化(理想的なコース)

どんな未来?: 日本経済がうまく軟着陸(ソフトランディング)する姿 。金利はゆっくり上がり、お給料も上がって、経済もゆるやかに成長していく 。多くの専門家が考えているメインのシナリオだね 。

前提: 3年で、政策金利は3年間で1.0%まで段階的に上昇。10年物国債利回りは1.6%まで上昇。経済成長率は年2.5%で安定 。

ポイント: 経済成長 > 金利 の状態が続く。

シナリオB:加速的な引き締め(ちょっと大変なコース)

どんな未来?: 円安や賃金アップが予想以上に進んで物価が上がり続け、日銀が急いで金利を上げなくちゃいけなくなる状況 。最初は景気が良いけど、急な金利上昇がだんだん重荷になってくる 。

前提: 3年で政策金利は3年間で2.0%まで上昇。10年物国債利回りは2.5%に到達。経済成長率は最初3.0%と高いけど、だんだん下がってくる 。

ポイント: 途中から 金利 > 経済成長 になってしまう。

シナリオC:スタグフレーション・ショック(最悪のコース)

どんな未来?: 海外の景気が悪くなったりして、日本の経済は成長しないのに、悪い金利上昇だけが起きてしまう悪夢のシナリオ 。

前提: 3年で政策金利は1.5%まで上昇。10年物国債利回りは2.0%に到達。でも、経済成長率は年1.0%と低いまま 。

ポイント: ずっと 金利 > 経済成長 の状態で、一番危険な道 。

繰り返しますが、この3つのシナリオを設計する上で最も重要なのは、絶対的な金利水準そのものではなく、「名目GDP成長率」と「長期金利」の差(スプレッド)です。国の債務対GDP比率は、分子である債務が長期金利に近いペースで増加し、分母であるGDPが名目成長率で増加します。したがって、名目GDP成長率 > 長期金利であれば、分母の成長が分子の成長を上回り、債務対GDP比率は安定または低下に向かう(シナリオA)。逆に、長期金利 > 名目GDP成長率となれば、債務の増加ペースが経済の拡大を上回り、比率は発散し、財政危機のリスクが高まります(シナリオC)。このスプレッドこそが、日本の財政の持続可能性を占う上で決定的な変数となるのです。

第3章:国の財布はどうなる?収支を計算してみた

じゃあ、この3つのシナリオで、国の財布(財政)のプラスマイナスがどうなるか計算してみよう。

支出が増える面(マイナス)

支払利子の増加

金利が上がると、国の借金の利払いが増える 。

収入が増える面(プラス)

政府の資産からの受取利子

政府が持っている金融資産からもらえる利子が増える 。

みんなの利子所得への税金

これが見過ごされがちだけど、すごく大きい!

まず、みんなの預金。日本の家庭には、合計で約1,100兆円もの預金がある 。もし金利が1%上がれば、年間11兆円の利子がみんなに払われる。その利子には約20%の税金がかかるから、国には自動的に約2.2兆円の税収が入ってくるんだ 。

会社も約301兆円の預金を持っている 。同じように計算すると、約0.9兆円の税収増になる 。

つまり、金利が1%上がるだけで、国には合計約3.1兆円もの税収が転がり込んでくる計算になるんだ!

経済成長による税収増:

経済が成長すれば、所得税や消費税などの税収も自然に増える 。

「三井住友信託銀行 調査月報 2014年 11月号(少し古いけど)」に従って、名目GDP成長率1%に対して、税収は約1.8%増加すると想定するよ。

租税弾性値は、かなり変動があって、2000年以降も、最大で4を超えた時期さえありました。2020年度から2024年度の3年間で計算した実績値は1.21程度だったとされています。

【結果発表】国の財布のプラスマイナスは?

この支出(マイナス)と収入(プラス)を全部合わせて計算した結果がこれだ!

| 年度 | シナリオA(理想コース) | シナリオB(大変コース) | シナリオC(最悪コース) | ||||||

|---|---|---|---|---|---|---|---|---|---|

| (A) 支払利子増 | (B) 受取利子・税収増 | (C) ネット財政インパクト (B-A) | (A) 支払利子増 | (B) 受取利子・税収増 | (C) ネット財政インパクト (B-A) | (A) 支払利子増 | (B) 受取利子・税収増 | (C) ネット財政インパクト (B-A) | |

| 2025 | -1.1 | 1.5 | 0.4 | -2.0 | 2.5 | 0.5 | -1.7 | 1.0 | -0.7 |

| 2026 | -2.5 | 3.2 | 0.7 | -5.0 | 6.0 | 1.0 | -3.9 | 2.2 | -1.7 |

| 2027 | -4.2 | 5.1 | 0.9 | -8.8 | 9.0 | 0.2 | -6.5 | 3.5 | -3.0 |

| 2028 | -6.0 | 6.5 | 0.5 | -11.5 | 9.5 | -2.0 | -8.9 | 4.0 | -4.9 |

| 2029 | -7.9 | 7.8 | -0.1 | -14.2 | 10.0 | -4.2 | -11.3 | 4.5 | -6.8 |

わかりやすく書くと

| シナリオA(理想コース) | シナリオB(大変コース) | シナリオC(最悪コース) | |

| 最初の数年間の国の財政 | プラス! | 最初はプラス、でも後でマイナスに | 最初からずっとマイナス |

| なぜ? | 経済がしっかり成長して税収が増えるから、利子の負担増を、ほぼカバーできる | 最初は景気がいいけど、金利の上がり方が速すぎて追いつかなくなる | 経済が成長しないから税収が伸びず、利子の負担だけが重くのしかかる |

この結果から分かるのは、

金利が上がるのが良いか悪いかは、それを支える「経済の成長力」次第ってことだね 。

私たちの生活や会社にはどんな影響があるの?

金利が変わると、影響は国だけにとどまらない。

家庭への影響

お年寄りは得して、若者は損する?

預金が多い人(主にお年寄り)

もらえる預金の利子が増えるから、生活に余裕が出るかもしれない 。みずほリサーチ&テクノロジーズの試算によれば、0.5%の利上げは家計全体で年間1.5兆円の所得増加効果をもたらすとされているよ。

ローンがある人(主に若い世代)

住宅ローンの返済額が増えて、家計が苦しくなるかもしれない 。変動金利でローンを組んでいる人は特に注意が必要だね 。

例えば、3,000万円のローンで金利が1%上昇すると、総返済額は600万円以上増加するとの試算もある 。多くの変動金利ローンには、返済額が5年間変わらない「5年ルール」や、上昇幅を25%に抑える「125%ルール」といった激変緩和措置があるが、これらは問題の先送りに過ぎない 。金利上昇が続けば、元本の返済が進まない「未払利息」が発生し、最終的に返済困難に陥るリスクがあり、このリスクは、住宅ローン残高の多い20代から40代に集中しているんだ。

会社への影響

強い会社と弱い会社で差がつく

銀行

貸出金利を上げて儲かるチャンスだけど、持っている国債の値段が下がって大損するリスクもある、まさに天国と地獄だ 。

大企業

お金をたくさん持っている会社は、金利上昇で儲かるかもしれない 。2023年度末時点で約600兆円の内部留保、うち約301兆円を現金・預金で保有する大企業は、金利上昇が資産収益の増加につながる可能性がある。

中小企業

借金に頼っている会社が多いから、利子の負担が増えて経営が苦しくなり、倒産が増えるリスクがある 。みずほリサーチ&テクノロジーズのシミュレーションでは、0.5%の利上げが大企業の経常利益を0.4%押し下げるのに対し、中小企業では3.7%も押し下げると試算されていて、企業規模による格差拡大が懸念されているよ。

金融システム全体のリスク

一番怖いマクロなリスクは、金融システムが不安定になること 。

金利が上がると、国債の価格は下がる。銀行、特に地方の銀行は国債をたくさん持っているから、大きな損失を抱えてしまう可能性があるんだ 。

もし銀行の経営が危なくなると、企業にお金を貸さなくなり(「信用収縮」という)、地域経済全体がダメになってしまうかもしれない 。2023年にアメリカでシリコンバレーバンクという銀行が倒産したのも、急な金利上昇が原因だったんだよ 。

結論!じゃあ、私たちはどうすればいいの?

このシミュレーションから見えてきた、一番大事な結論はこれだ。

日本の運命を分けるのは、「経済の成長スピードが、金利の上昇スピードを上回り続けられるか」の一点にかかっている!

経済成長さえしっかりしていれば、金利が上がっても何とかなる(シナリオA) 。でも、成長しないで金利だけが上がると、財政破綻のリスクが一気に高まる(シナリオC) 。

だから、これからの日本の最優先課題は、

どうやって経済を成長させていくかなんだ 。

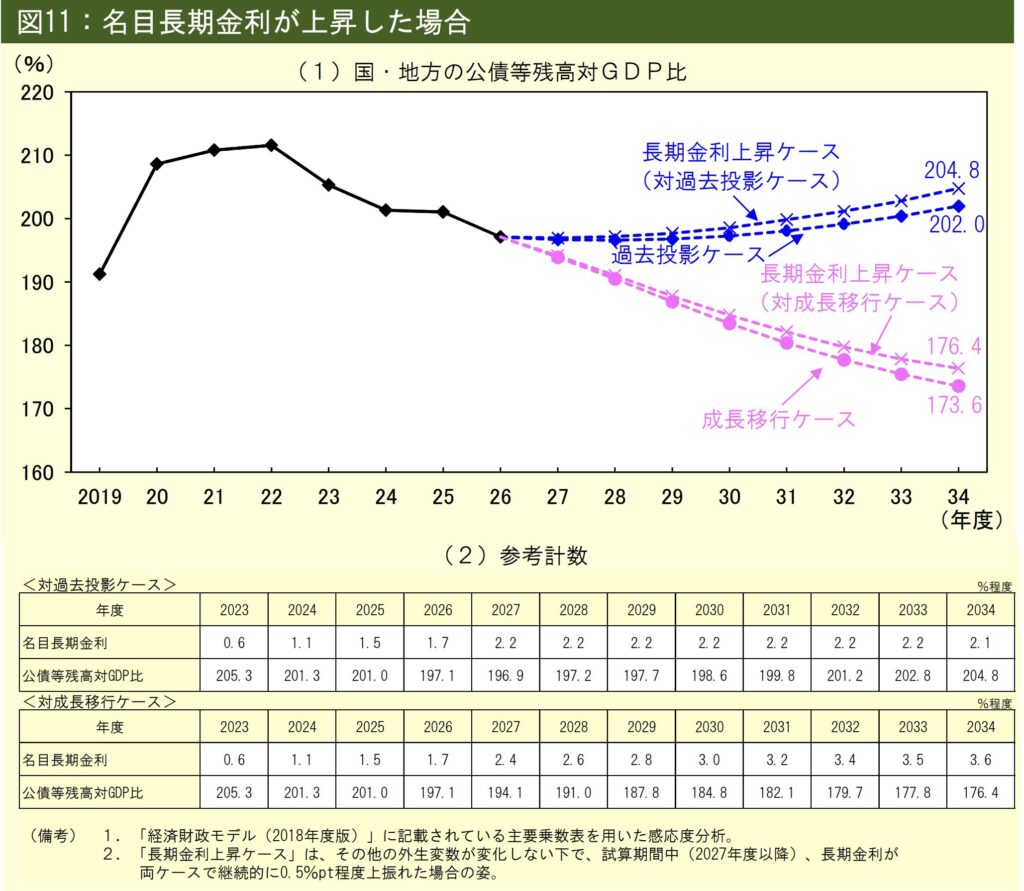

内閣府の経済財政諮問会議(8/7)では、「国・地方の公債等残高対GDP比」の見込みが公表されていました。

「対成長移行ケース」では、2034年に3.6%まで長期金利が上昇するとシュミレーションしつつ、25年度の201.0%から173.6%へと改善しています。さらに、ここから長期金利が0.5%上振れたとしても176.4%にすぎません。金利上昇の影響は、恐れているほど強くないのです。

政府も、経済成長は、長期金利上昇のデメリットを打ち消すと考えていることがわかります。

成長以降ケースとは、全要素生産性(TFP)上昇率が過去40年平均の1.1%程度まで高まるシナリオ。過去投影ケースとは、TFP上昇率が直近の景気循環の平均並みの0.5%程度で将来にわたって推移するシナリオです

これからやるべきこと

政府と日銀へ:

お互いに協力して、経済が成長するための改革を進めてほしい。そして、国民が安心できるように、財政を立て直すための具体的な計画を示してほしい 。

投資家(みんなも!)へ

これまでと同じやり方が通用しなくなるかもしれない。金利が上がることで有利になる会社に注目したり、自分のお金の置き場所(資産配分)を考え直す良い機会だ 。

会社の経営者へ

「タダ同然でお金を借りられる時代は終わった」と考えるべき 。借金に頼りすぎない、筋肉質な経営を目指すことが大事になる 。

まとめ

「金利のある世界」への旅は始まったばかりだけど、恐れることはない。肝心なのは、金利ではなく、逞しく経済成長が実現できるかどうかだ。

...ということです。金利正常化を過剰に恐れることは不必要に思います。前回の投稿に書いたように、低金利のままでは健全な日本経済は望めませんので、金利の正常化以外に、道は残されていないように考えます。金利正常化が、日本経済のリスタートです。

コメントをどうぞ!